YCPホールディングス(グローバル)リミテッドのニュース

YCPホールディングス(グローバル)リミテッドのニュース一覧

【QAあり】YCP HD、2Q累計は計画を上回る大幅な増収増益 M&A効果が続くインドと採用・受注が堅調な日本地域が成長を牽引

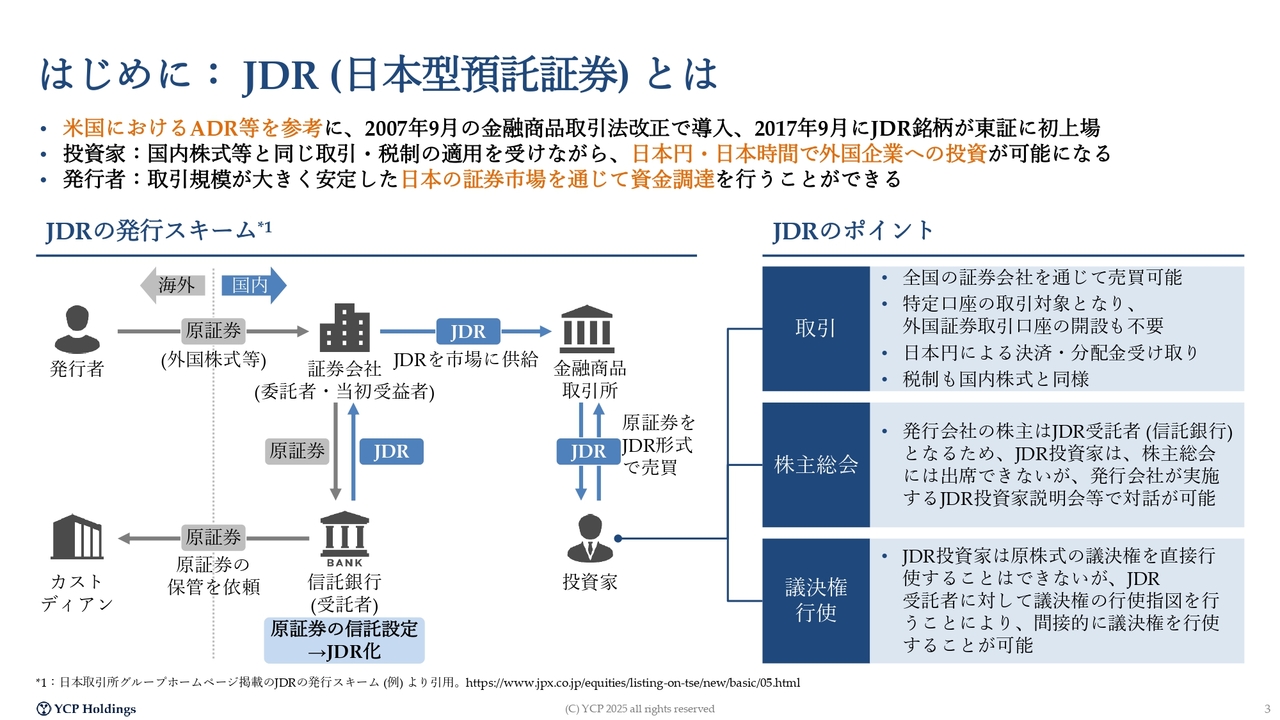

はじめに:JDR(日本型預託証券)とは

石田裕樹氏:2025年度12月期第2四半期の決算説明会を始めます。私は、YCPホールディングス(グローバル)リミテッドの取締役兼グループCEOを務めています、石田裕樹と申します。本日は、どうぞよろしくお願いします。

当社は、JDRという制度を通じて東京証券取引所に上場しています。米国では、上場企業の約半数がADR(米国預託証券)制度を利用しており、多国籍企業や非アメリカ企業が活用しています。日本でもソニーやトヨタがADRを活用してニューヨークの取引所に上場していますが、これと同様の制度を日本で立ち上げるべく、2017年から2018年にかけてJDR上場が可能となりました。この制度は比較的新しいものです。

当社は東京証券取引所に上場していますが、日本企業ではなくシンガポール企業として経営を行っており、本日の説明会もシンガポールから開催しています。当社は、シンガポール企業の株式を日本の証券会社にお預けし、それを証券化することで預託証券であるJDRが取引所に流通しています。このJDRを、みなさまにご投資いただく金融商品として東京証券取引所に取り扱っていただいているという仕組みです。

いくつかポイントはありますが、取引に関しては、日本法人の株式と同様にお取引いただけると理解しています。

投資参考指標のご案内

次のスライドで各種の投資参考指標を示していますが、時価総額やPER、PBRが必ずしもみなさまの取引プラットフォーム上で適正に表現されていないことを認識しています。この点については、本プログラムを進めている東京証券取引所のみなさまとともに、これまで数年にわたり改善に取り組んできました。

ようやく、ほとんどのプラットフォームで時価総額が適正に表示されるようになったと理解しています。ただし、PERやPBR、業績といった情報については、依然として開示されていないと認識しています。

この点については、例えば「四季報」などの情報プラットフォームや情報プロバイダーのみなさまにご協力いただきながら、日本株と同じ感覚でご投資いただける日が早く訪れるよう、努力を続けていきたいと考えています。

この数ヶ月、あるいは数週間と言った方が適切かもしれませんが、みなさまに非常に良いかたちで株価をご評価いただけているのではないかと思っています。ようやく2021年のIPO時点の公募価格に近い金額を達成することができました。引き続き、より良いかたちで株主のみなさまに還元できるよう、経営に取り組んでいきたいと考えています。

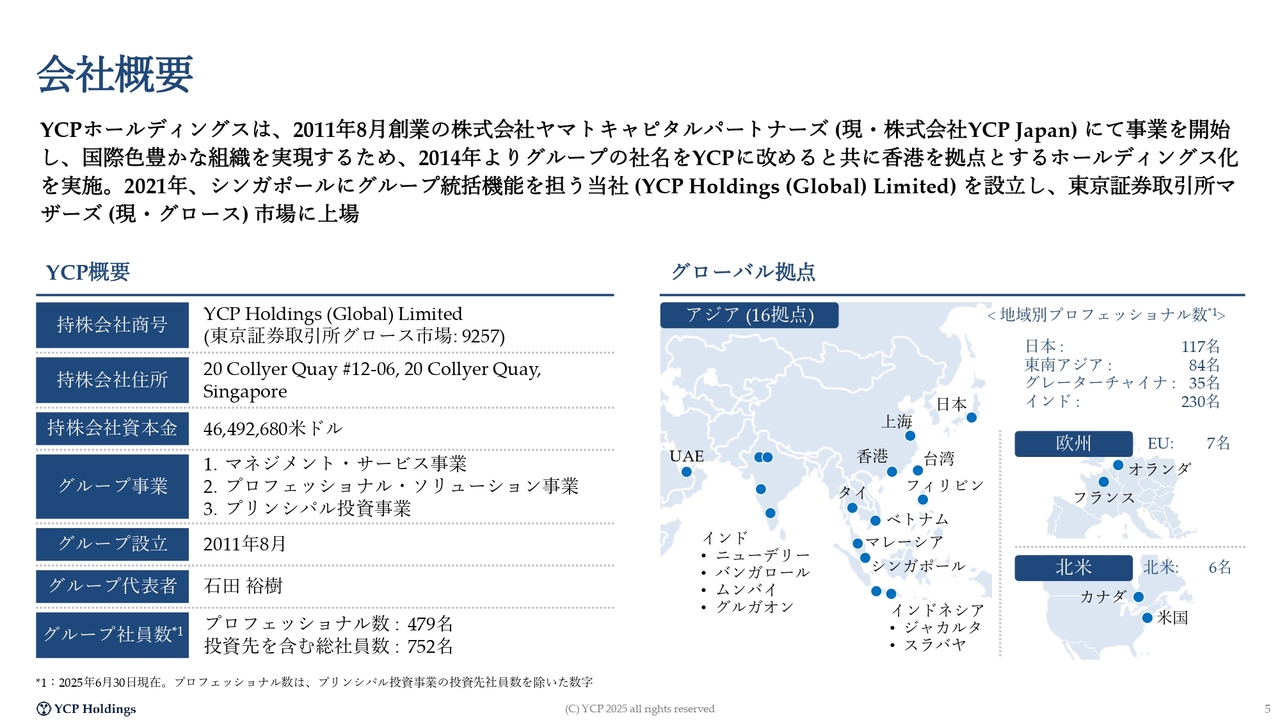

会社概要

会社の概要についてお話しします。YCPホールディングス(グローバル)リミテッドということで、先ほどご説明したとおりシンガポール法人として設立されており、一方で東京証券取引所に上場している会社です。

今回は、後ほどこの479名のコンサルタントの内訳にも触れながら、過去にどのように経営に取り組んできたのか、また今後どのように経営を進めていくのかを、より掘り下げてご説明できればと考えています。

スライドの右側の図のとおり、弊社はアジア全域をカバーするかたちで経営を行っています。本社をシンガポールに設置したのは2021年のことで、創業自体は2011年にヤマトキャピタルパートナーズとして私がちょうど14年前、日本で立ち上げた会社です。なお、明日で14周年を迎えることになります。

こうしたかたちでアジア全域をカバーするコンサルティング会社を作りたいという思いから、一度本社を香港に設置し、現在はシンガポールに本社を移すことで、東南アジアやインドに多くの仲間を作ることができました。

これにより、日本企業のみならず、欧米企業やアジアのローカル財閥企業などに対して、他の競合企業、例えばマッキンゼー・アンド・カンパニーやボストン・コンサルティング・グループと比較して、我々はアジアのファームであり、アジアを最重視するコンサルティング会社という特徴を持つ会社として活動できているのではないかと考えています。

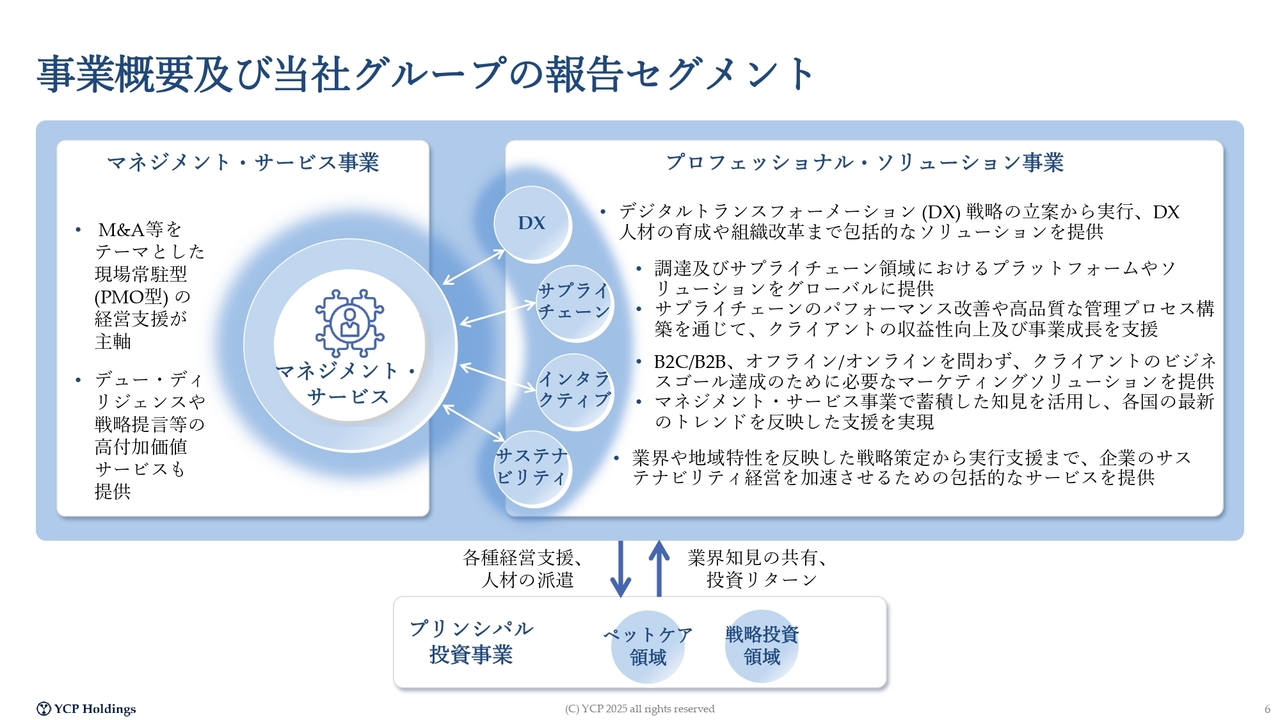

事業概要及び当社グループの報告セグメント

事業内容についてですが、スライド左側に記載したマネジメント・サービス事業は、2011年の創業から14年間継続している事業です。後ほどあらためてご説明しますが、現場に常駐しながら、M&AやDX導入など、さまざまな企業変革の現場において、常駐型で支援を行うことを事業の柱として、会社経営を進めてきました。

また、2021年のIPO以降、30数億円の資金を調達し、特定の領域に専門チームを設ける取り組みを行ってきました。その結果、プロフェッショナル・ソリューション事業部では現在4つの領域でサービスを展開しており、この2年から3年間で大きく成長させることができました。IPOでみなさまからお預かりした資金を最大限活用し、さらに大きな成長の実現に向けて取り組んでいるところです。

次に、プリンシパル投資事業についてご説明します。現在、470名から500名に到達しようとしているマネジメント・サービス事業部およびプロフェッショナル・ソリューション事業部の仲間とともに、基本的にはお客さま向けにコンサルティングサービスを提供しています。

しかし、これまで培ってきたこの500名の規模のプラットフォームを活用し、自分たち自身で事業を立ち上げたり、事業への投資を行い、投資先を支援するといったかたちで、複数の事業をグループ内で所有し経営に従事しています。これをプリンシパル投資事業と表現しています。

マネジメント・サービス事業と、それに付随する各種専門領域のプロフェッショナル・ソリューション事業を活用しながら、より大きな事業利益を創出することを目指して取り組んでいるプリンシパル投資事業ということでご理解いただければと思います。

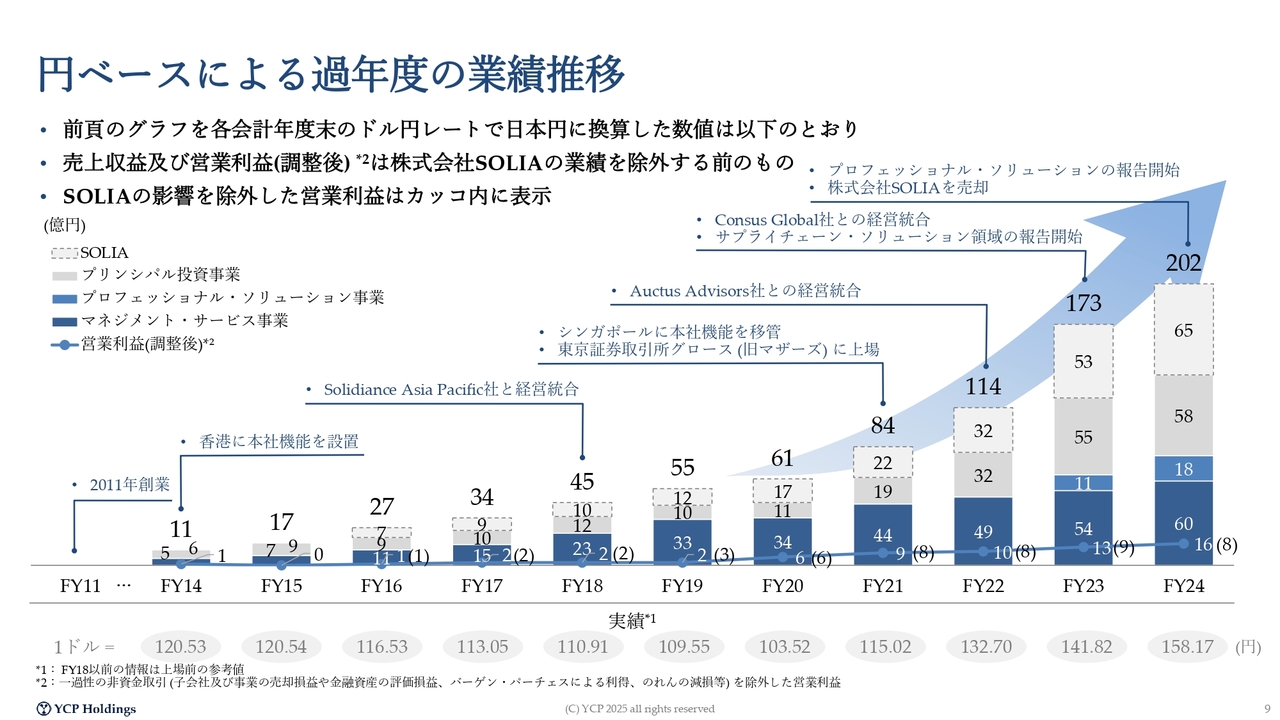

円ベースによる過年度の業績推移

創業来の収益についてスライドで説明しています。こちらは円ベースで記載されていますが、2011年に創業後、まず香港に本社を移転し、2021年にはシンガポールに本社をさらに移管した上で、東証に上場したというのが大きな流れです。また、2021年度12月の年度末には、IPOにより30億円強の資金を調達し、昨年は約200億円の売上を創出することができ、事業規模を倍以上に拡大させることができました。

一方で、グラフにおいて点線で囲んでいる2024年度の65億円の売上については、昨年12月に売却した株式会社SOLIAがグループに寄与していた連結売上となっています。したがって、短信等では株式会社SOLIAの売上を除外した形で数字を開示しています。

本業としては、青背景の数字に示されているとおり、マネジメント・サービス事業の昨年の売上は60億円、プロフェッショナル・ソリューション事業は、IPO以降に取り組んでいるもので昨年の売上が18億円となっており、この2つを合わせて事業規模は昨年で約80億円となっています。

今年開示している想定値としては、これを90億円に伸ばすことを前提に数字を開示しています。その上で、第2四半期の業績をベースにすると、さらに大きくできる可能性があると考えており、第1四半期および第2四半期をより良いかたちで終えることができたのが、現在の全体像です。

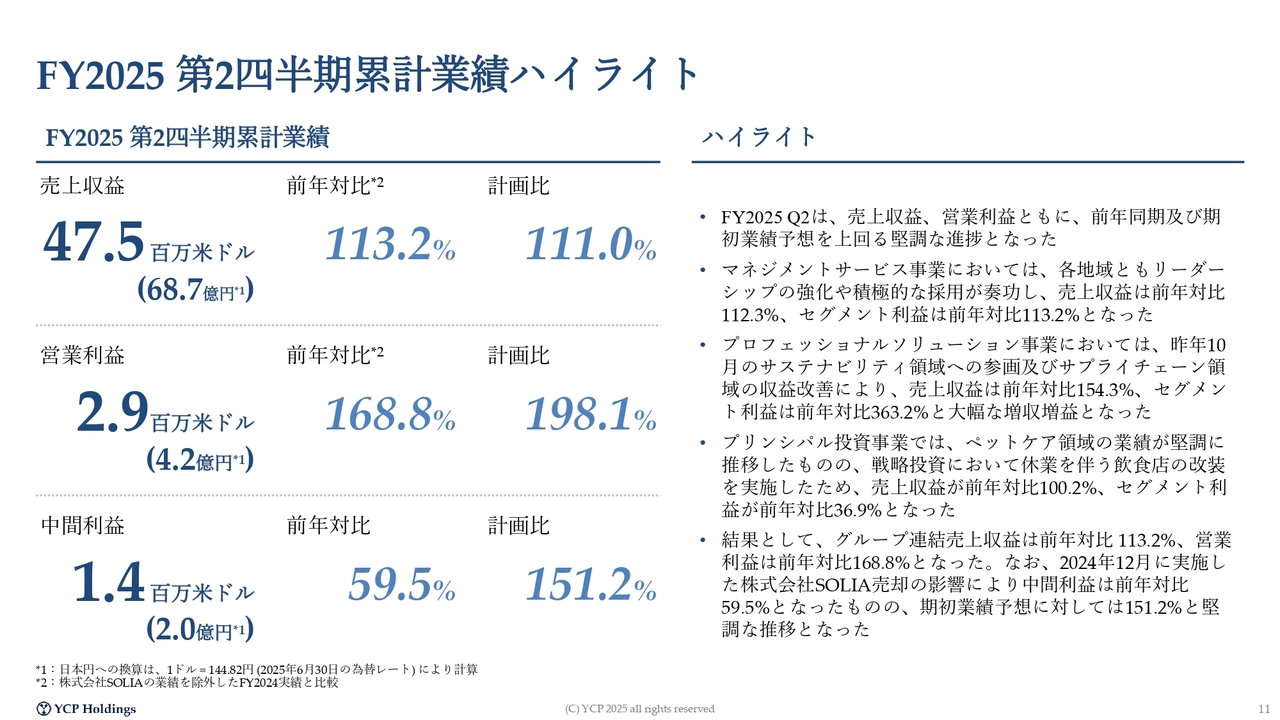

FY2025 第2四半期累計業績ハイライト

第1四半期と第2四半期を合わせた累計の数字をご報告します。売上高についてですが、上期は70億円となり、プリンシパル投資事業を含めて全体でも70億円となっています。前年同期比は113パーセント、計画に対しても10パーセント上回り、良いかたちで第1四半期および第2四半期を終えることができました。

各セグメントの詳細については後ほどご説明しますが、全体として利益の水準も前年同期比で70パーセント以上上振れしており、計画に対してはほぼ倍の数字を達成しています。

前年同期比については、株式会社SOLIAが貢献していた売上および利益を除外した数字との比較となっています。つまり、昨年から進めている事業を今年どれだけ伸ばすことができているかを示した実績値です。

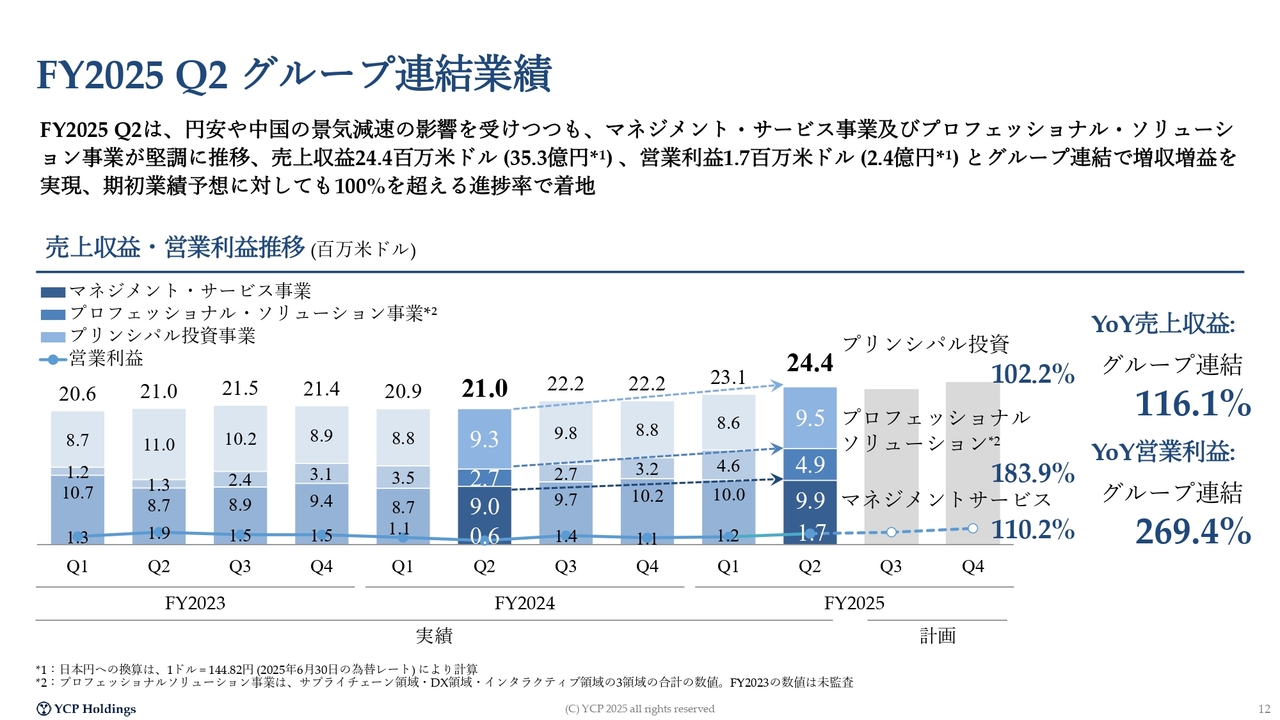

FY2025 Q2 グループ連結業績

こちらのグラフは四半期ごとの推移を示しています。2025年第1四半期は非常に良い結果で終えることができ、第2四半期も2,440万米ドル、約35.3億円の売上を達成しました。

特に、マネジメント・サービス事業とプロフェッショナル・ソリューション事業の2つにおいて、この2年半で最も良い業績を上げることができています。引き続き、当社の本業であるマネジメント・サービス事業およびプロフェッショナル・ソリューション事業をしっかりと拡大しながら、プリンシパル投資事業の成長拡大にも貢献していきたいと考えています。

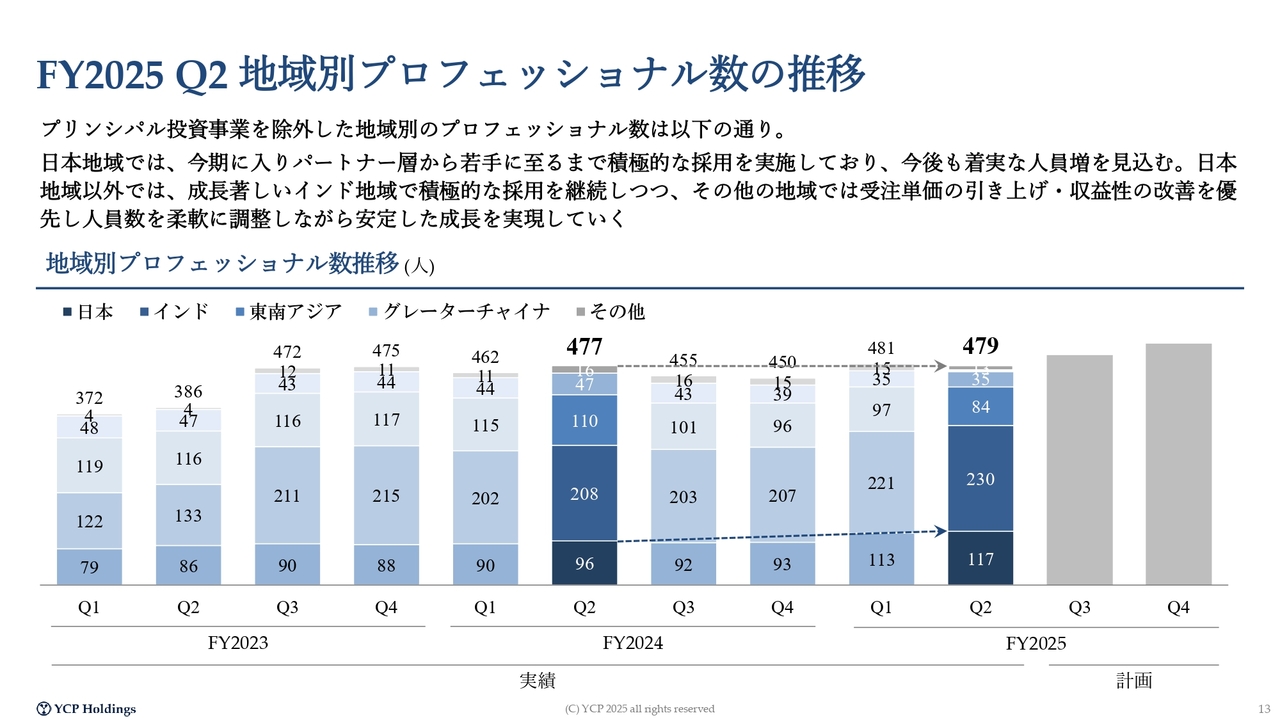

FY2025 Q2 地域別プロフェッショナル数の推移

現在、マネジメント・サービス事業およびプロフェッショナル・ソリューション事業の社員数の推移を示しています。

日本国内では、これまで社員数がおおよそ90人でやや頭打ちになっていた状況が、この1年間、2年間続いていました。しかし、今期に入り、日本地域のリーダーシップを大きく刷新・強化する取り組みを進めた結果、非常に良いかたちで人数を増やすことができています。

また、インドにおいては、2022年に大規模なM&Aを実施し、さらに2023年8月にももう1つ規模の大きな買収を行いました。このような非連続的な事業拡大を進める一方で、オーガニックな成長加速にも取り組んできました。その結果、日本およびインドにおいて非常に堅調に採用が進んでいることが見て取れるかと思います。

一方、東南アジアでは人数を減らしていますが、東南アジア全体の売上自体は非常に大きく成長しており、1年半前や2年前と比較して約50パーセント伸びています。

これは、人数を増やすのではなく、受注単価を上げること、より複雑で高度なプロジェクトを受注することに取り組んできた成果によるものです。その結果、少ない人数でより大きな売上を生み出すことが可能になりました。

また、より付加価値の高い売上を作るため、人材の成長・育成、さらに高度なサービスを提供できる人材に注力しながら事業を拡大させてきました。そのため、人数だけを見ると若干減少している部分はありますが、単価を大きく引き上げた結果として、売上が増加しているとご理解いただければと思います。

中国は、さまざまな意味で景気後退や逆風の状況にあります。そのため、大きくこの市場を伸ばすというよりも、アジア全体を俯瞰して必要なチームを適切に配備し、適切な人数に調整しながら、中国チームのビジネスを長期的に継続していくことが最も重要であると考え、現在その方針で経営に取り組んでいます。

日本地域:リーダーシップの強化

今ご説明しましたリーダーシップの強化に関して、一番大きな点として挙げられるのは、地域の統括責任者として松岡真宏氏にご参画いただいていることです。

私は学生時代から、我々が現在取り組んでいるさまざまな企業の海外展開の支援や、特に企業再生というテーマに強く関心を抱いていました。企業再生については、学生から社会人になった2004年から2005年にかけて非常に注目され、ニュースや新聞などで頻繁に取り上げられていたことを記憶しています。

松岡氏は、当時日本の時限立法における半官半民による政府系ファンドである産業再生機構において、非常に強いリーダーシップを発揮されました。彼が、例えばダイエーのような超大型小売チェーンの再生や、カネボウという化粧品・パーソナルケア会社の再生に取り組まれる様子をニュースで拝見し、将来こうしたことに関わりたいと考えて社会人になったというのが私の学生時代の記憶です。

そこから約20年の時を経て、我々がYCPとして仲間たちとともに築き上げてきた基盤を、日本のみならず、東南アジアやインド、さらには中国でも実現する会社へと発展させる土台を作ることができていると、憧れの先輩である松岡氏にご評価いただきました。そして、松岡さんの力をお借りして、それをさらに大きくし、日本社会において不可欠な存在を目指すために、我々の仲間になっていただいたという経緯です。

松岡さんの指揮のもと、我々の祖業であるマネジメント・サービス事業においては、パートナー数を倍増させています。また、力を入れているプロフェッショナル・ソリューション事業のDX領域に関してもパートナー数を倍増させています。

昨年10月に新たに参入したサステナビリティ領域については、2名のパートナーが仲間に加わり、日本チームは非常に活気にあふれた状態となっています。パートナーの増加や積極的な採用活動が売上拡大につながり、プラスのスパイラルを作り出しながら経営が行えているのではないかと考えています。

日本地域:東京オフィスの移転

東京オフィスについてですが、これまで青山一丁目で事業を展開していました、創業時の2011年も青山一丁目で会社を立ち上げ、同じ青山エリア内でビルは異なるものの、この近隣で事業を進めてきました。しかしながら、先月7月に、住所では赤坂、最寄り駅では溜池山王にあたる場所にある新しいビルへ移転しました。

新オフィスは面積がこれまでの約2倍に拡大しており、オフィススペースや会議室も充実しています。これにより、プロフェッショナルサービスを提供する企業として、よりふさわしい雰囲気のある環境を実現しました。

このような人材の採用や、よりシニア層の方々が入ってくるためのオフィス拡大は、当然ながらコスト増につながっています。ただし、コスト管理については緻密に行いながらコントロールできています。これは事業の拡大に必要な投資として捉え、現在はまさにそういった投資を進めているタイミングです。

一方で、投資をするので大きな赤字を出すということではなく、しっかりと利益を出し、今年からは配当も多少なりとも投資家や株主のみなさまに還元しながら、利益を確保します。同時に、必要な投資を行うことで、当社の業界ではプロフィタブル・グロースという提案をお客さまにすることが一般的ですが、利益を上げながら事業拡大を実現することに取り組んでいます。

第1四半期および第2四半期においても大規模な投資を行いつつ、しっかりと利益を確保することができており、これが直近の私どもの経営方針であることをご紹介しました。

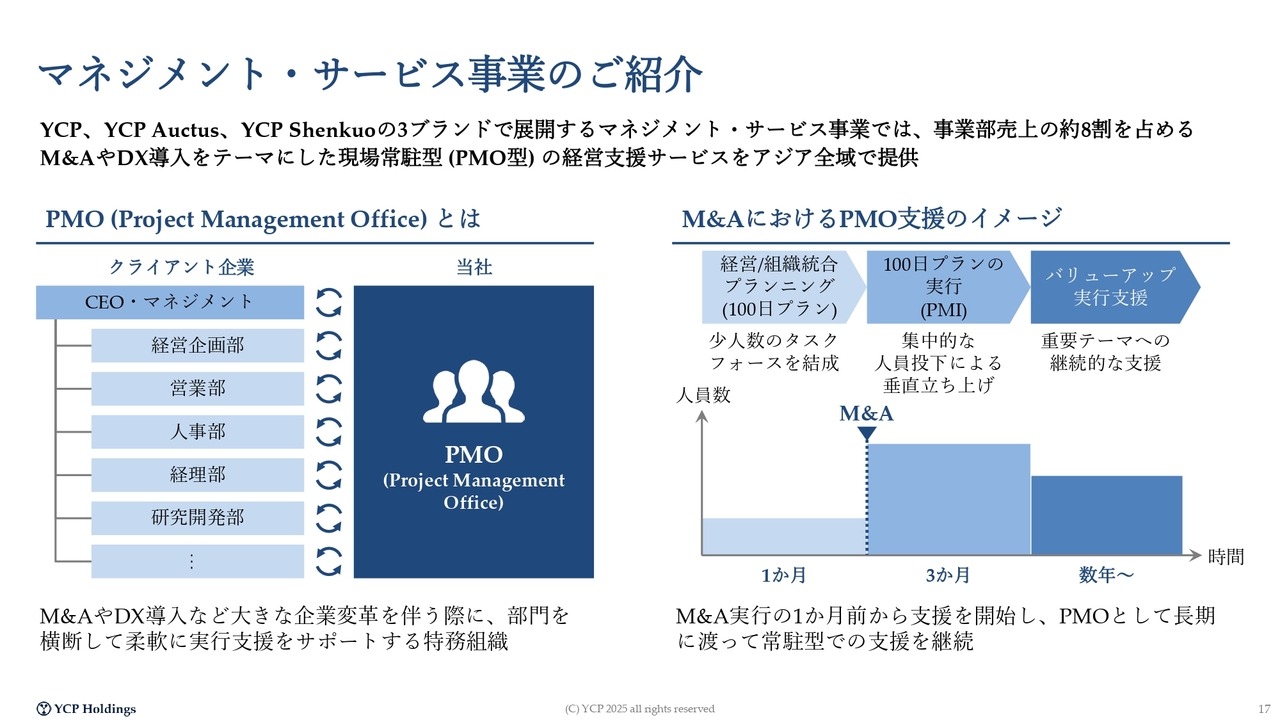

マネジメント・サービス事業のご紹介

マネジメント・サービス事業の業績についてですが、冒頭に申し上げたとおり、当社はお客さま企業のさまざまな変革の現場に常駐し、その企業変革を実行支援することを特徴とするコンサルティング会社です。

一般的にコンサルティングというと、紙に戦略策定を描くといった業務をイメージされる方が多いと思いますが、当社はお客さまの現場に入り込み、経営陣のみなさまと共に汗を流すことに重点を置いています。

また、社内における事業部の呼称についても「コンサルティング」のような一般的な表現ではなく、グループ全体で一貫して「マネジメント・サービス」という呼称を使用しています。これは「お客さまの経営の中に入っていく」「経営のお手伝いをする」という意識を強く持ちながら経営のかじ取りを行ってきたためです。

採用や教育においても、第三者視点のコンサルタントという立場ではなく、自らが一員として会社に入り込み、経営者や経営陣の一角として仕事をします。これがYCPウェイであり、YCPプロフェッショナルとしてのあり方であると強く訴求しています。採用や教育においても、そのような企業文化に注力しながら投資を行ってきました。

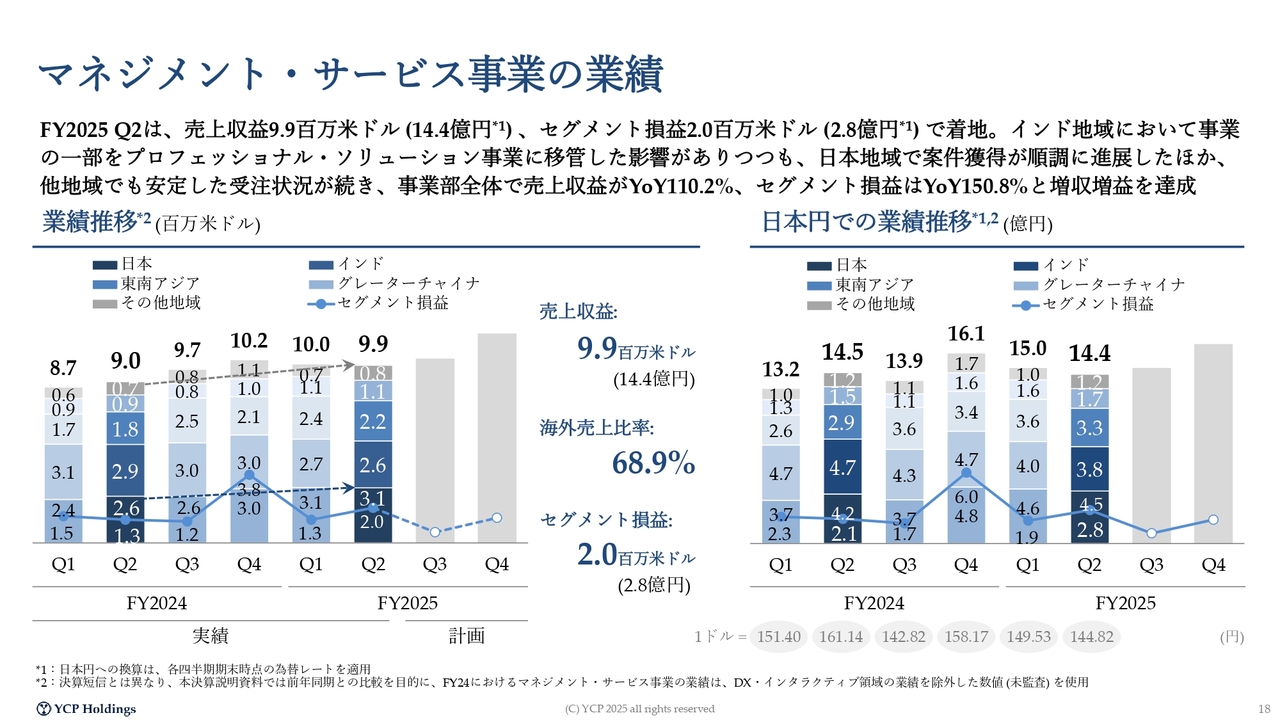

マネジメント・サービス事業の業績

第2四半期は例年、事業としては落ち着く傾向があります。日本企業は、第1四半期、つまり1月から3月に投資が集中し、欧米企業は12月の年度末に向けて、第4四半期、つまり10月から12月に投資が集中する傾向があります。

そのため、第1四半期と第4四半期が繁忙期となり、第2四半期と第3四半期は、閑散期とはいえませんが、様子見の時期になるのが例年の傾向です。しかし、今年に関しては、第2四半期も990万米ドル、円ベースでは14億4,000万円を達成し、非常に堅調な第2四半期を作れたと考えています。

特に日本では、長年にわたり240万米ドルから260万米ドルといった規模の実績が続いており、300万米ドルを下回るような結果が続いていました。しかし、今回の第2四半期では310万米ドル、円換算で4億5,000万円と非常に好調な業績を達成することができました。

また、インドでは表面上は約10パーセントの減少に見えますが、これは複数のプロジェクトをマネジメント・サービス事業部からプロフェッショナル・ソリューション事業部のDX領域へ移管した影響によるものであり、規模が若干小さく見えているだけです。引き続き、インドにおいても追い風を受けながら事業運営を進めています。

東南アジアについてです。人数は大幅に減少していますが、売上はこの2年間で約1.5倍に拡大しています。そのため、より付加価値の高いプロジェクトを創出し、利益率の高い経営を目指したいと考えています。これが東南アジア地域の特徴です。以上が、マネジメント・サービス事業の第2四半期の振り返りです。

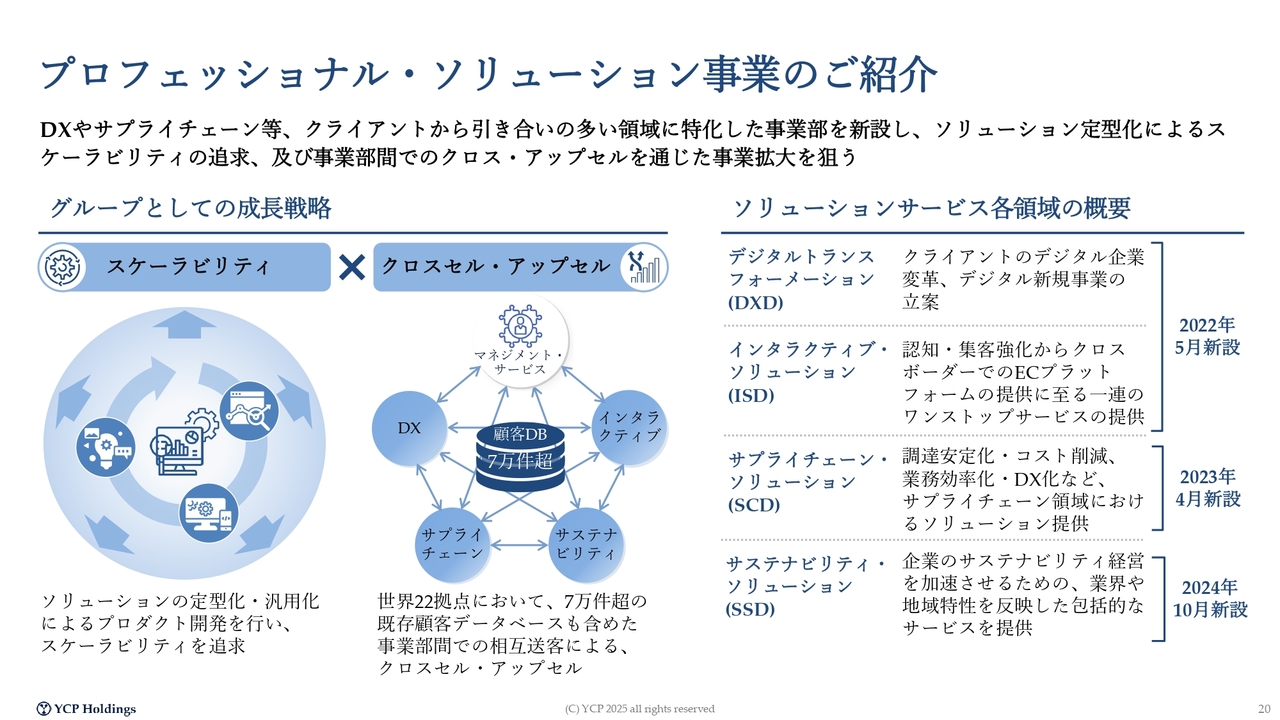

プロフェッショナル・ソリューション事業のご紹介

プロフェッショナル・ソリューション事業についてです。IPO以降、より拡張性の高いかたちを目指しています。

マネジメント・サービス事業では、たくさんの人を採用して育成することが求められ、それによって初めて一人前となり、お客さまから感謝されるという構造になっています。この点では、比較的長期的な投資が必要になるというのが実態だと考えています。

一方で、特定領域に特化した専門チームを作ることで、より早いタイミングで人材が売上に貢献できる、あるいは、拡張性が高く、間口を広げた形で人材の募集を行うことが可能です。そのため、マネジメント・サービス事業のように経営者の一角として何でもやれるような人になってもらうよりも、特定の領域についてのプロになってもらうほうが間口を広げ、さまざまなタレントを受け入れられるという考えから、IPO以降はこのプロフェッショナル・ソリューション事業に取り組んでいます。

我々は現在、お客さまのデータベースが7万件を超えており、マネジメント・サービス事業を通じて、日々アクティブに7万件のお客さまとコミュニケーションを取っています。これを元に、サステナビリティのソリューションやサプライチェーンのソリューションを作ってご案内することで、クロスセルやアップセルを進めています。これが、プロフェッショナル・ソリューション事業の取り組みです。

2021年12月のIPOから取り組みを進めており、段階的に領域を増やしてきました。現在、4つの領域で事業拡大に注力しています。

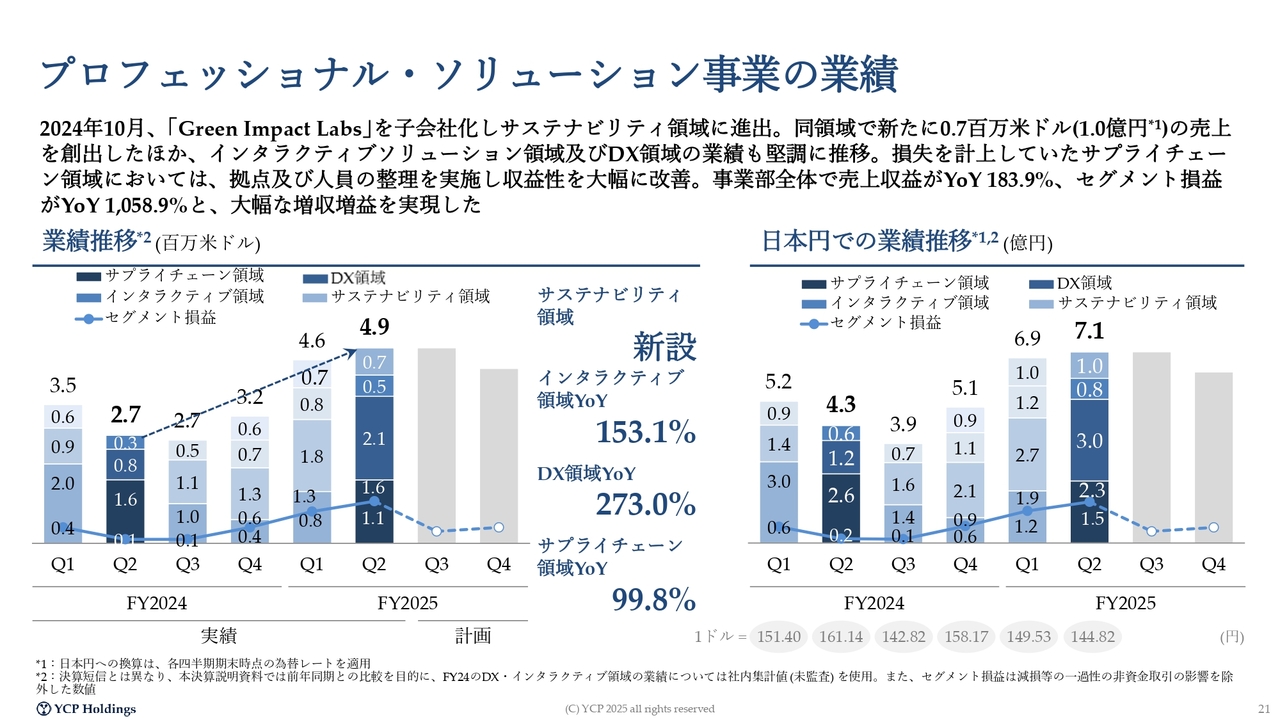

プロフェッショナル・ソリューション事業の業績

第2四半期のプロフェッショナル・ソリューション事業の実績についてですが、売上は前年同期比でほぼ倍増し、収益は約10倍に伸びました。

サプライチェーン領域については、今年利益が大きく伸びたというよりは、昨年このサプライチェーン領域で非常に大きな赤字を出したことが要因です。この赤字幅を大幅に減少させることができたため、全体の収益を改善することができ、プロフェッショナル・ソリューション事業全体の収益性に大きな影響を与えました。したがって、この領域では拠点や人員の整理を相当進めたため、売上は横ばいですが、収益性に関してはかなり改善しています。

DX領域に関しては、売上が2.7倍となっています。一部、マネジメント・サービス事業からプロジェクトが移管してきた影響がありますが、それがなかったとしても約2.5倍の売上拡大を達成できています。冒頭で、日本地域において非常に積極的にパートナーを採用しているとご説明しましたが、その影響も含めて事業を大きく成長させることができています。

インタラクティブ領域では売上が1.5倍となり、大きく事業拡大することができました。

サステナビリティ領域については新たに設立したことにより、これまで売上がなかった領域で70万米ドルを達成し、新たな参入分野においても事業の確立を進めています。

全体としては売上が7億1,000万円、営業利益が1億5,000万円ほどとなり、当初企図していたプロフェッショナル・ソリューション領域への投資が大きな成長に結びつきつつあると考えています。

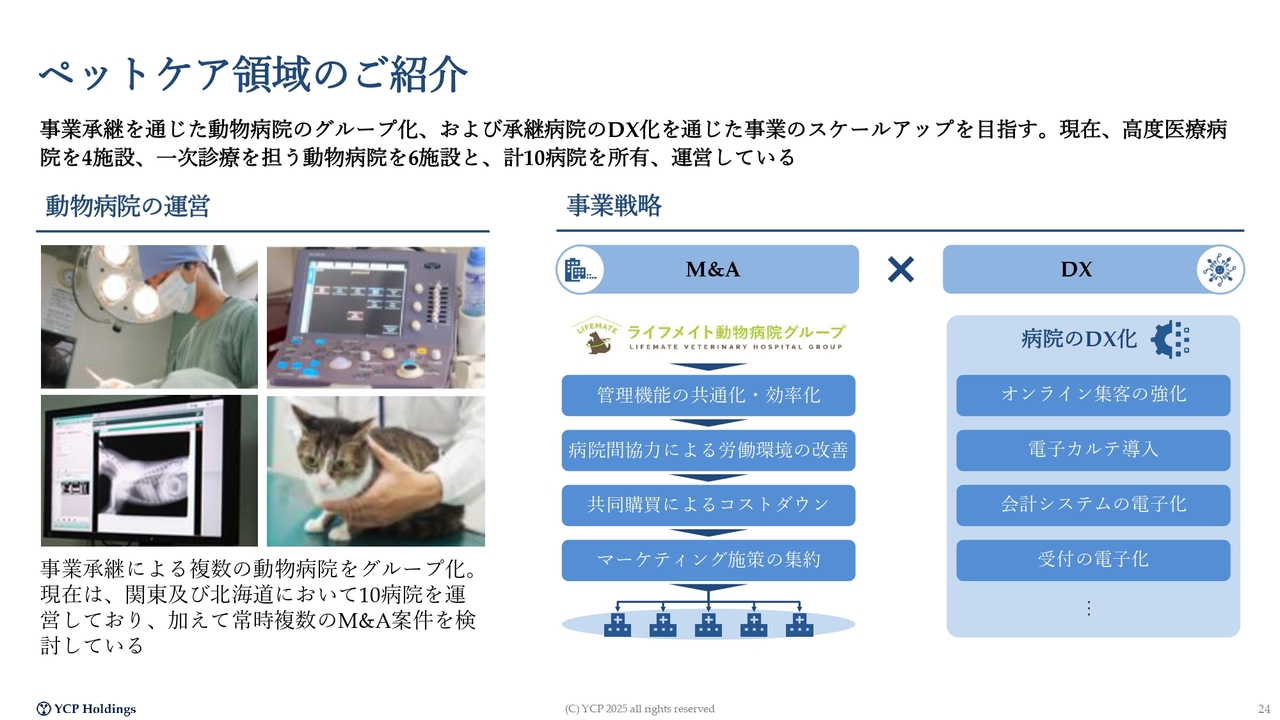

ペットケア領域のご紹介

最後に簡単に、プリンシパル投資事業での現在の投資先のご紹介と業績についてお話しします。これまで大きく投資をしていたのは、冒頭で申し上げた株式会社SOLIAです。同社は赤ちゃん向けのパーソナルケアやスキンケア商材、男性向けプロテインを製造する会社で、D2C領域で事業を展開していました。この会社を昨年12月に売却しました。

株式会社SOLIAの次に、より大きな投資先として、現在は株式会社ライフメイトという動物病院グループに投資しています。

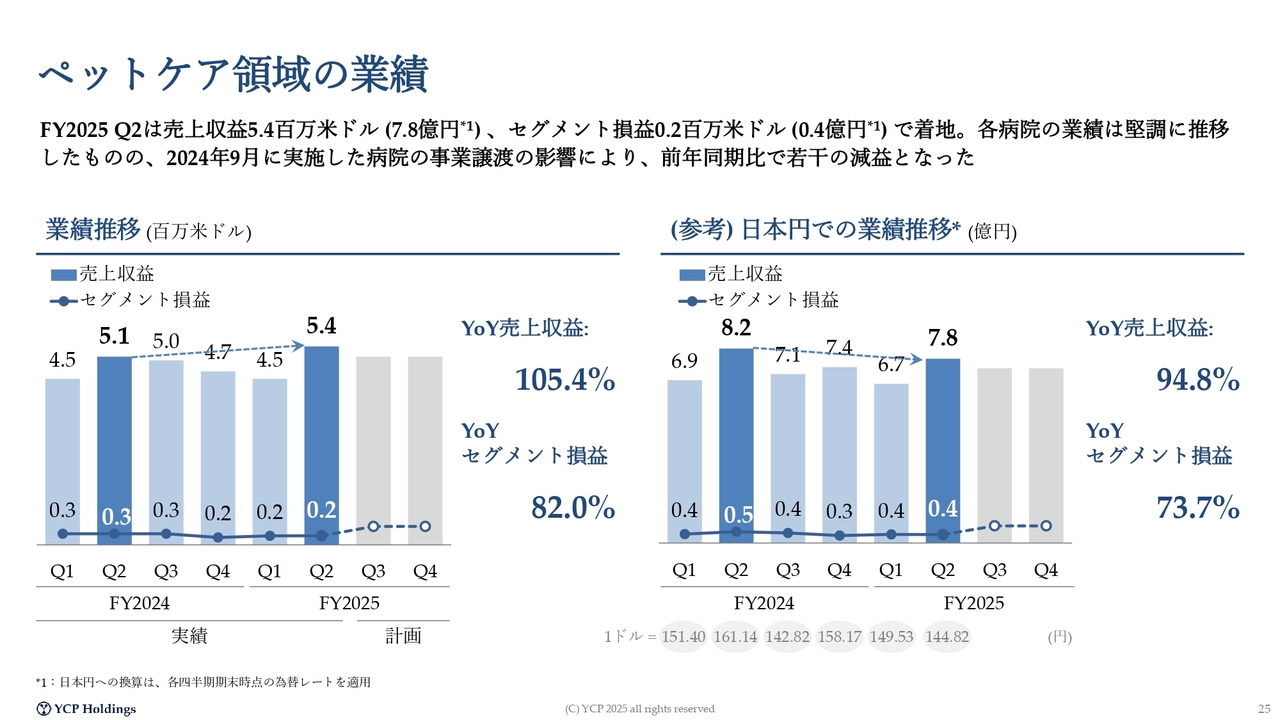

ペットケア領域の業績

ここの投資先の戦略は、基本的に事業承継を重ね、動物病院の事業承継ニーズがある病院の受け皿となることを進めています。そのため、特にM&Aがなければ売上は横ばいとなります。昨年と比べて今年もほぼ横ばいの業績となっていますが、引き続き、積極的に事業承継の受け皿となることや、新たな事業の発掘に積極的に取り組んでいます。その結果、M&Aがあったタイミングで売上が大きく上がり、収益性が改善することを想定しているのが、このペットケア領域への投資です。

戦略投資領域のご紹介

それ以外の投資については、すべて戦略投資領域としてまとめています。例えば、香港でつけ麺のチェーンを運営したり、シンガポールで海鮮丼のチェーンを展開するといった投資を行っています。

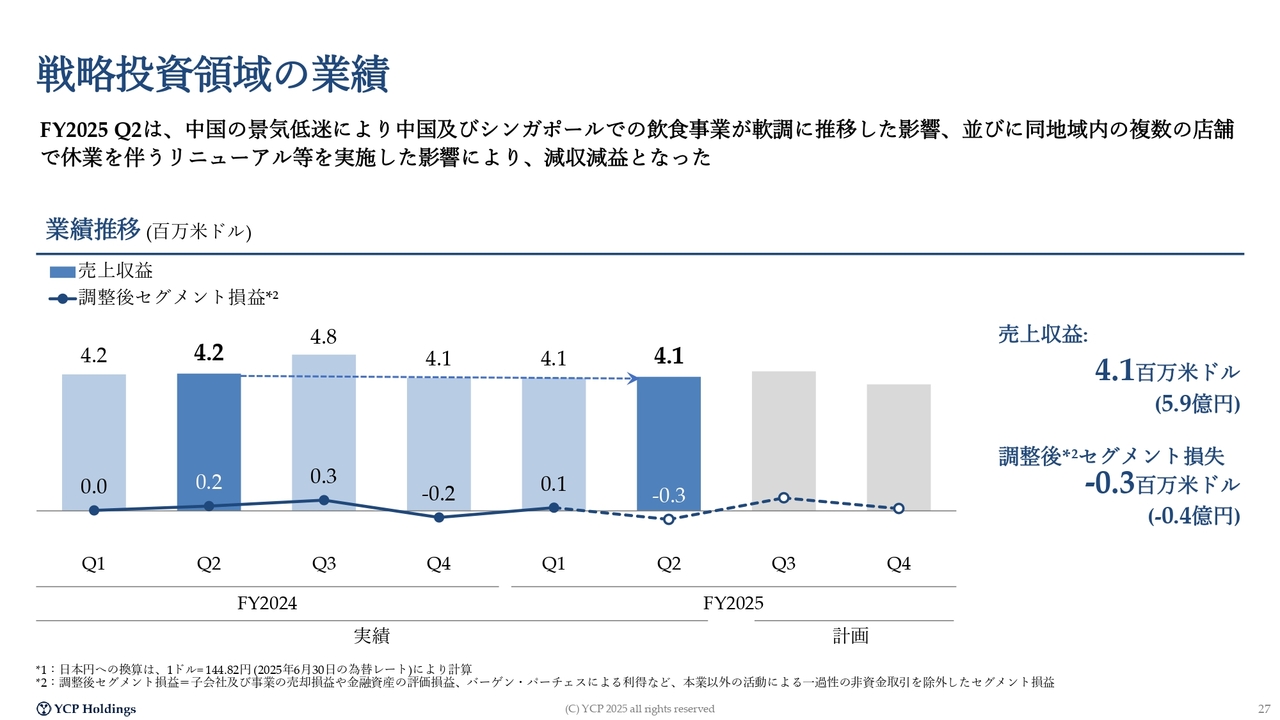

戦略投資領域の業績

こちらもほぼ横ばいで、現在新しいチャレンジは行っていませんが、より大きく成長させられる投資機会に関しては積極的に投資を行い、経営への貢献を目指しています。

投資してみたけれどなかなか大きく成長しないところについては売却を少しずつ進めながら、自社の投資ポートフォリオを整理しています。重要なのは本業であるマネジメント・サービス事業とプロフェッショナル・ソリューション事業の2つに注力できるよう、投資活動と売却を加速させることです。このような取り組みがプリンシパル投資事業の業績となっています。

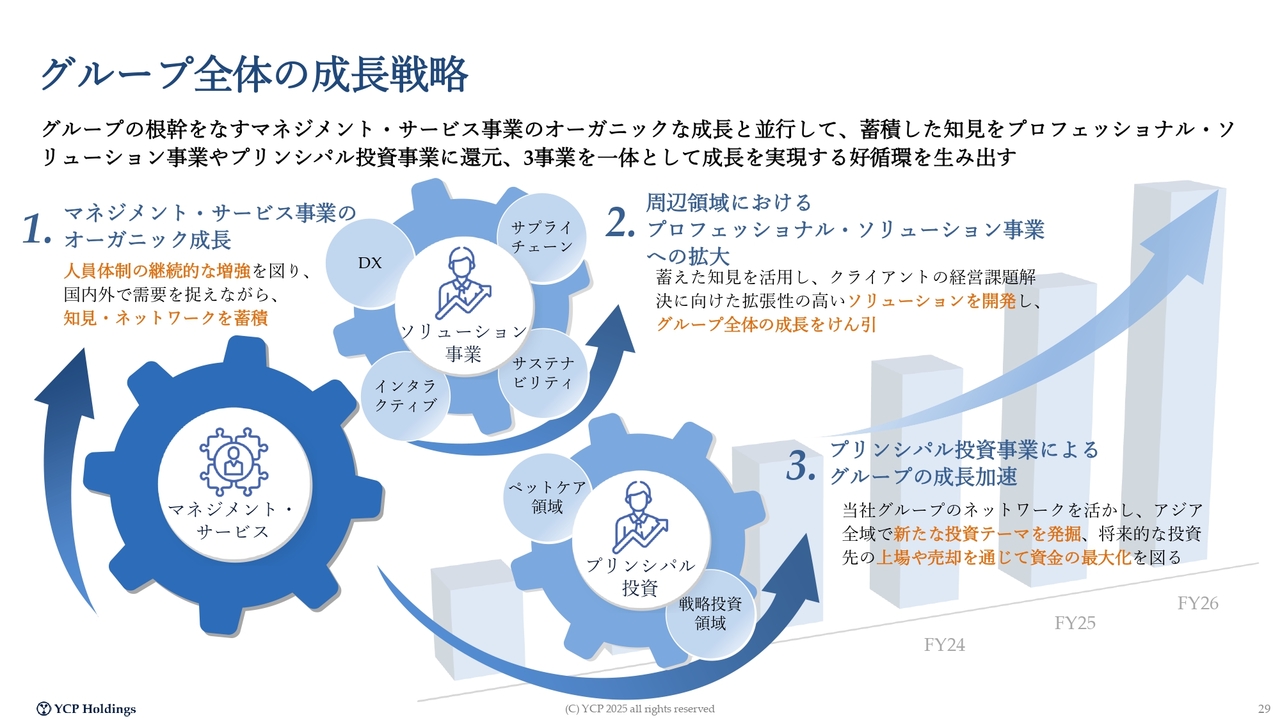

グループ全体の成長戦略

最後に、今期および中期の業績見通しについてです。グループ全体の成長戦略としては、マネジメント・サービス事業において、現在、約270人の体制で約60億円の売上を達成していますが、これを早期に100億円規模の事業へと成長させることを、グループ全体の重要な取り組みとして進めています。この部分が当社グループ戦略の中核となっています。

次に、IPO以降の取り組みについてです。昨年の売上は約20億円でしたが、今期は約30億円を目標としています。ソリューション事業は現在、この4領域を合わせて20億円から30億円規模へと拡大してきています。

これらの領域一つひとつを50億円から100億円規模の事業へ成長させるべく取り組んでおり、4領域の合計では200億円から300億円規模を目指しています。

昨年同期と比べて、現在はおよそ1.5倍から2倍弱の売上を達成しています。各領域をさらに成長させ、一つひとつの領域で50億円から100億円、複数の領域を合わせて200億円から300億円をソリューション事業で稼ぎ出すことを目指しています。そして、マネジメント・サービスの100億円と合わせて、300億円から400億円規模のプロフェッショナルファームを構築することが、グループ戦略の重要な歯車の2輪となっています。

一方で、このような成長を実現していくためには、まだまだ大きな投資が必要だと考えています。IPOの際にお預かりした30数億円はもちろん、現在行っている投資で十分な成長を確保できている事業の売却を通じて、さらなる資金を確保していきます。

昨年末に株式会社SOLIAを売却したことで、現在、日本円で約60億円の資金を内部に留保している状況です。その大部分は、早い段階で新たなM&Aに活用できると考えています。

売却した資金をグループの成長加速へ活用する、あるいはその一部を新たな投資へ充て、より大きな投資テーマを発掘していきます。この両方が、当社グループ全体にとって重要なエンジンであると考えています。

そのため、マネジメント・サービスとソリューションの両軸に加え、それを加速させるエンジンという3つの戦略でグループ全体の成長戦略を実行しているのが、現在取り組んでいる内容です。

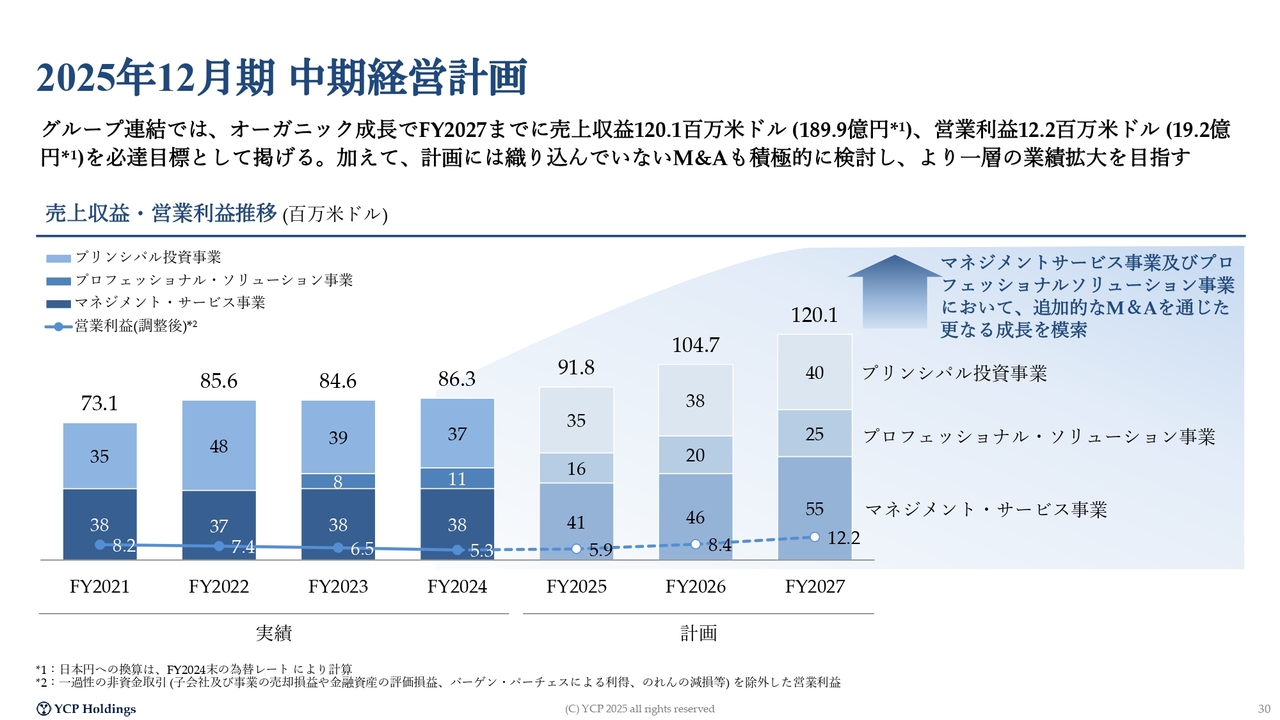

2025年12月期 中期経営計画

その取り組みを数字化したものが、こちらのスライドです。このスライドには、追加的なM&Aを織り込まず、現在ある事業ドメイン内でどれだけ拡大できるかを示した数値が記載されています。

マネジメント・サービス事業については、円ベースで説明します。現在、昨年60億円だった売上が、今期はおそらく65億円から70億円程度になると期待しています。この事業をいち早く100億円規模まで成長させることが、最優先事項と位置付けています。

それと、現在新たに取り組んでいるプロフェッショナル・ソリューション事業については、昨年の売上が17億円であったのに対し、今期の想定として26億円を見込んでいます。ただ、可能であれば30億円から40億円ほどの売上を今期に達成できるのではないかと期待しています。また、追加的なM&Aも含め、全体で200億円から300億円規模に成長させることが非常に重要であると考えています。

一方、プリンシパル投資事業については、株式会社SOLIAを売却した影響で売上が減少しており、2022年まではSOLIAが連結対象でしたが、2023年と2024年は連結を外れた形で示しています。

将来的には、プリンシパル投資事業の売上が実質0になる可能性もあります。そのため、直近では、新しい取り組みとして弊社が連結を行わない形で投資を進めています。同様の投資リターンを目指しつつも、連結を行うとグループ全体の損益計算書(P/L)構造が歪むため、連結を避け、その上で資金を運用し、投資リターンを確保するというスタイルに転換しています。

こうした取り組みが正常化・定常化するに伴い、プリンシパル投資事業の売上はほぼ0に近づくと考えています。

並行して、グループ全体としてマネジメント・サービス事業で100億円、プロフェッショナル・ソリューション事業で200億円から300億円を目指す取り組みを進めており、これが全体の経営見通しとなっています。

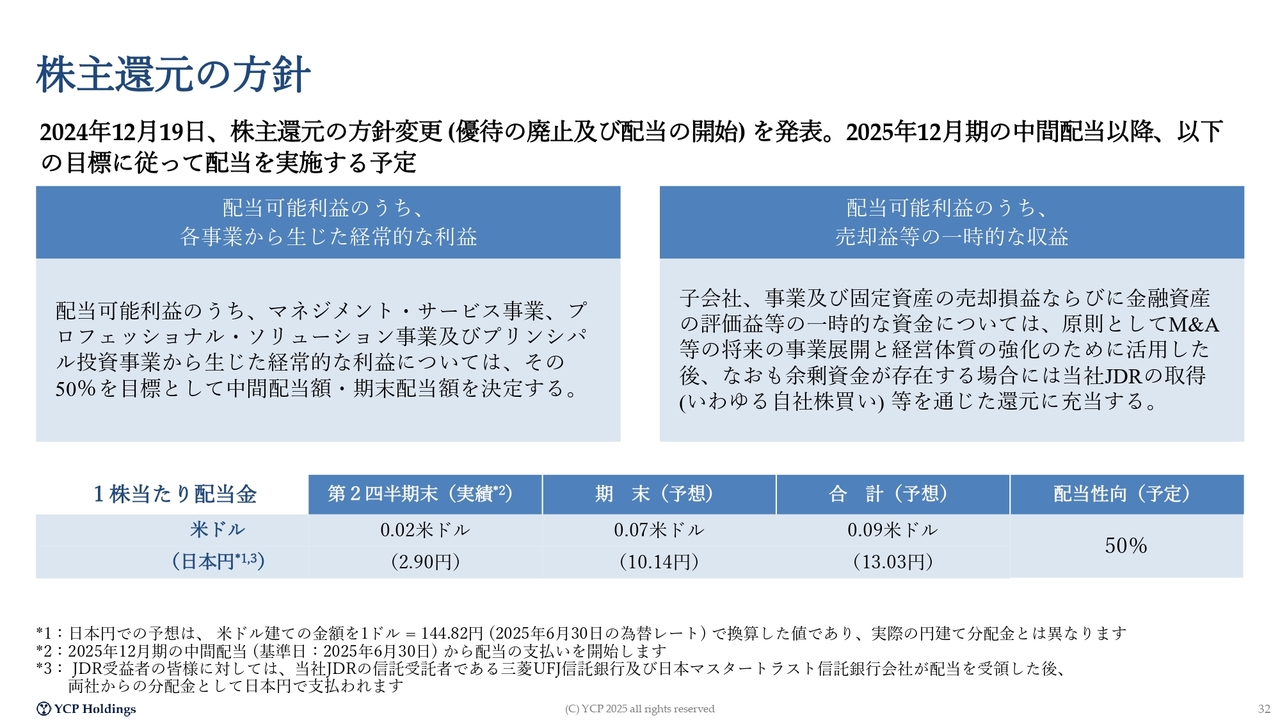

株主還元の方針

株主還元の方針については、昨年12月に発表した内容と同様です。今期の予想として、上期の配当は米ドルで2セント、期末が7セント、合計で9セントとなっています。

円換算では13円として開示しています。上期が終わり、第1四半期および第2四半期の利益は予想を上回っていますが、現時点の配当は予想どおりの数字を維持しています。

一方で、配当性向は50パーセントを示しています。そのため、第3四半期、第4四半期を終えた後、通期を通じて計画値をどの程度超過できたかに応じて、配当性向50パーセントを維持しながら、みなさまにより大きな配当を還元できるよう、経営として取り組んでいます。

なお、期首に発表した中間配当については、発表どおりの金額で実施しました。通期での業績に応じて、期末の配当金額を調整していきたいと考えています。私からの説明は以上です。

質疑応答:コンサルティング業界の環境と地域別の状況について

「上場している中堅コンサルティング企業の決算が軒並み芳しくない中で、御社は健闘しているように見えました。他社を含めたコンサル業界の環境や自社の業績をどのように分析していますか?」というご質問です。

コンサルティング業界全体の環境がそこまで悪いとは考えていません。国内のコンサルティングファームとの決算比較はまだできていない状況ですが、アジア全体で見るとコンサルティング業界は比較的好調だと考えています。

特に東南アジアとインドでは市場が非常に拡大しており、その拡大しているアジアのニーズを私たちが汲み取れていることは、他の国内上場の中堅コンサルティング企業のみなさまと比べて、やや異なるリスクや事業ポートフォリオを抱えているからではないかと思っています。

みなさまが明らかに苦労されているのは中国市場で、当社も非常に苦労しています。当社の中国におけるコンサルティング事業は、中国の財閥に依存する形ではなく、日本企業や米国企業の中国進出に大きく依存するかたちで構築されてきました。

そのため、マッキンゼーやアクセンチュアなどが体制を半減させたり、2割規模を縮小する動きを見せているように、中国のコンサルティング市場は非常に厳しい状況にあり、大きな向かい風が吹いていると認識しています。

その中で、私どもはコロナ禍の前ぐらいから「行け行けどんどん」という方針では難しいと判断し、投資をかなり減速させてきました。そのため、嵐が吹き荒れている状況ではありませんが、向こう数年間は依然として厳しい状況が続くと考え、慎重に投資を進めています。

最後に国内の状況について触れます。当社から見ると、海外への投資、特に東南アジアやインドへの投資を希望する日本企業のニーズは堅調であり、日本地域においても多くの受注をいただいています。

また、冒頭でご紹介した松岡さんをはじめ、シニアのみなさまにも多数ご参画いただき、人材確保や育成を活性化させながら事業を進めています。私が日本に帰国してお客さまとお会いする際には、「YCPは本当に東南アジアとかインドのことに詳しいよね」とか「M&Aをすごくやるようになっているね」といったご意見やご相談をいただきます。加えて、当社には若いメンバーが多く、私の研究室の指導教官であった東京大学の松尾豊先生にもお力添えをいただきながら、AIのケイパビリティをグローバルにどう活かすかという点に取り組んでいます。

こうした取り組みは、他のコンサルティングファームとは一線を画すものであり、状況に違いが生じているのかもしれないと認識しています。

重要なのは、アジア全体の成長を捉えることであり、2兆5,000億円市場と言われるアジアの戦略コンサルティング市場、さらにはITやデジタルの部分も含めると20兆円規模の市場となっているため、この部分を欠かさず取りに行くということが私たちの最大のミッションであると考えます。

例えば、日本、中国、インド、東南アジアといった各地域では、昨年インドネシアで大統領が交代するなど、さまざまな状況の変化が見られますが、この広域地域全体でリスクを分散させながら、より高く、より大きな成長を実現することが非常に重要であると考えています。

質疑応答:日本における人材採用の取り組みについて

「日本では、どの業界も人材難と言われています。貴社の日本人の採用状況は順調ですか?」というご質問です。

先ほど示したとおり、日本における採用は比較的順調だと思っています。日本国内では、これまで約90名だったところを経営体制を変えてからの2四半期、半年ですでに117名まで拡大しました。年内には130名から140名程度に拡大できると考えており、来年には180名から200名弱までチームを拡大することができるのではないかと期待しています。

おっしゃるとおり、人材難であることは間違いなく、この点については日本地域の統括である松岡氏とよく話をしています。松岡氏は現在おそらく58歳だと思いますが、松岡氏の若手時代、つまり20から30年前の若手人材と比較すると、現在の20代の若手人材はおそらく人数が半減している状況だと理解しています。当然ながら、人材難が進んでいるのはマクロ的な状況だと思います。

その中で、我々が現在取り組んでいるのは、非常に簡単に言うと、「人数が半分になっているのだから、給料は倍にしないといけない」というような対応を進めているということです。

具体的には、日本地域における給与の改善や引き上げを積極的に行っています。新卒採用の募集要項をご覧いただくと、具体的な金額についてはコメントを控えますが、他社と比較してもかなり魅力的な給与水準を提示していることがおわかりいただけると思います。

いわゆる外資のコンサル会社とほぼ同じような給与体系を維持しながらも、当社はアメリカの大きな本社などを持たず、アジアで完結しています。そのため、グループ企業とも非常にスムーズに意思疎通が図れる環境です。また、私が日本地域に戻り、日本のオフィスで働いている時には、フリーアドレス制が採用されており、新卒社員が隣に座ることも当たり前になっています。

当社はこのような風通しの良い「ブティック型」の性格を持ち、給与面においてもトップファームに劣らない条件をしっかりと還元することで、日本人の優秀な人材のみなさまに入社していただくことを当社の大きなミッションとして掲げています。新卒や若手の人材に関しては、優秀な方々に集まっていただけていると認識しています。

質疑応答:オークタス・アドバイザーズの統合効果と今後のM&A方針について

「オークタス・アドバイザーズは近年でも特に大きな投資先だったようですが、当社との統合効果をどのように考えていますか? マネジメント・サービスやプロフェッショナル・ソリューションサービスにおける今後のM&Aの方針を教えてください」というご質問です。

オークタス・アドバイザーズは、弊社が2022年に買収したインドのコンサルティング会社ですが、こちらについては、2022年に非常に大きな投資を実行し、その統合効果は大きかったと考えています。

具体的には、当社は主に米国ドルで決算を行いますが、昨年は円安が進行し、160円にまで達しました。この状況下で日本のビジネスが維持されていたとしても、米国ドル換算では価値が減少していく局面がありました。しかし、インド事業が米国ドルにおいて業績を下支えしてくれたため、日本国内の業績が厳しい時、業績面で統合効果が非常にあったと考えています。

また、事業面ではそれ以上の効果が得られました。1つは、オークタス・アドバイザーズというインド特化型のコンサルティングファームにおいて、アジアのストーリーを掲げることが可能となり、例えば、インドのお客さまが東南アジアや中東に展開するケース、または日本企業との連携が非常に増加しています。

同時に、日本企業のインド進出を支援する取り組みも進んでおり、売上構成では、買収以前のオークタスはインド特化のコンサルティング会社だったため、売上の100パーセントがインドの財閥企業からのものでしたが、現在はその10パーセント程度が日本企業から、さらに10パーセント程度が欧米企業からのものとなり、より真水の案件が増加してオークタスの事業が好転しています。

また、私自身は日本で経済同友会に所属しており、インド委員会で活動する中で、当社が提供できる価値がますます高まっていると感じています。

日本地域の活動においても、インドは非常に重要な存在となっています。米中関係が影響を及ぼす中で、インドが日本において非常に重要であるという点については、石破首相も積極的に発信されていますが、そのような環境下で当社が非常にインドに強みを持っていることやインドに200人もコンサルタントを抱えているということは、日本地域における非常に重要な差別化要因となっていると考えています。

今後のM&A方針についてです。マネジメント・サービス事業においては、直近で1件、M&Aをクローズできる予定のものがあります。現在検討中ですが、近い将来、新たなM&Aについてご報告できるのではないかと思っています。

また、来年取り組みたいと考えている会社が現在2社あります。マネジメント・サービス事業は、基本的には自助努力で成長可能な規模に達していると考えていますが、より早く成長させるために、M&Aも活用しながら取り組んでいます。これがマネジメント・サービス事業におけるパイプラインです。

プロフェッショナル・ソリューションにおいても、年内または近々に発表できる可能性のあるM&Aを進めています。また、来年に向けて準備を進めている案件もあります。直近で発表を予定している案件については、それなりに規模の大きなM&Aにも取り組んでおり、適切なタイミングでみなさまにご報告できるよう努力を続けていきたいと考えています。

質疑応答:ペットケア領域や戦略投資領域において取り組みたい事業について

「プリンシパル投資事業に関して、ペットケア領域や戦略投資領域の中で引き続き重点的に取り組んでいきたい事業はありますか?」というご質問です。

動物病院についてですが、現在ホットな投資テーマとなっています。日本のみならずアジア全体において核家族化が進む中で、ペットの家族化が進行しています。これは日本だけでなく、香港、シンガポール、上海といった地域でも見られる傾向です。こうした背景の中で、より高度な医療を提供できる会社を作り上げることは、非常に魅力的な投資アングルだと考えています。

戦略投資領域において、いろいろと試みた結果、特に重点領域として顕著に浮上しているものは現時点ではありませんが、地方創生が非常に重要なテーマであると考えています。

例えば、国内の地方企業は、その地域だけで事業を行うのが難しい場合がありますが、海外とつなげることによって価値が2倍、3倍になるような案件に投資することを検討しています。例えば、地方の工芸品で、海外の富裕層に非常に高く評価されるようなものも対象となり得ます。

さらに、当社の投資先の1つとして、北海道札幌にある「はちきょう」という居酒屋チェーンがあります。これは当社が100パーセント所有し経営しており、インバウンド需要の高まりを背景に、「はちきょう」を通じて海外のお客さまがより早く、便利に来ていただけるような仕組みを整備しています。

また、「はちきょう」に関しては、シンガポールでお店をオープンしています。札幌の「はちきょう」は海鮮居酒屋で、いくらを「おいさ、おいさ」という掛け声とともに提供する活気あふれる店舗ですが、居酒屋だけでは付加価値が出しづらいため、おまかせ限定のコース料理のみの業態を新たに作り、「はちきょう」の一環として4ヶ月ほど前にシンガポールで店舗を開業しました。

このように、日本の地方に存在する、さらに磨きをかけると価値を高められるもの、または海外に持っていけばより高く評価される可能性があるものに積極的に取り組むことで、新たな投資テーマとして大きなリターンを実現する余地があります。この結果、調達した資金をリターンで回収し、グループ全体の事業拡大につなげられると考えています。

質疑応答:戦略投資領域の今後の方針について

「プリンシパル投資に関して、戦略投資領域の業績がずっと横ばいで、利益も出ていない状況ですが、今後の方針を教えてください。売却先を検討中でしょうか?」というご質問です。

戦略投資領域については、なにか非常に大きな投資成果を目指すというよりも、新しい投資テーマを試しつつ、グループ全体の利益に悪影響を与えない範囲で、収支トントンを維持する範囲で進めています。例えば、新たに広告予算を割り当てたり、新規出店を行うなど、トライアンドエラーを繰り返しながらも、グループに赤字の影響を与えないという方針で取り組んでいます。

したがって、ずっと横ばいで利益が出ていないというのはおっしゃるとおりです。その中で取捨選択は不可避な状況ですので、一部の投資先については売却を進めています。一方で、新たな投資も行っています。例えば、先ほど申し上げた札幌の居酒屋については、約4ヶ月前にシンガポールで新規出店を行い、追加投資も進めるなど、バランスをとりながら進めています。

質疑応答:為替の変動リスクへの対策について

「為替の変動リスクについて、特にドル円、人民元などへの対策状況について教えてください」というご質問です。

為替は、過去にヘッジを検討したこともありますが、ヘッジのコストが非常に高いため、現状では為替ヘッジには取り組んでいません。

それぞれの地域において、ローカルの通貨で堅実な事業を構築していくことが重要です。その結果として事業が伸びていけば、それは評価されるべきであり、例えば日本地域は米国ドルで見ると価値が下がったとしても、現地のマネジメントチーム、経営陣にその責任を特に負わせることはしないという方針で運営しています。

当社では、人民元、インドルピー、米ドル、日本円など、さまざまな通貨で事業を展開しています。そのため、特定の通貨の為替変動の大きなリスクを取るのではなく、アジア全体で事業リスクを分散させることで、より適切にリスクを軽減し、分散させ、最小化していくことがより良い経営ではないかと考えています。

米ドルで見たときに、複数の為替にリスクを分散させながら、それぞれの地域で事業を拡大することで、為替変動リスクの軽減を図っていきたいと考えています。

質疑応答:新たなM&Aの対象について

「新たなM&A先は、プリンシパル投資を中心に探しているのでしょうか?」というご質問です。

基本的には、本業であるマネジメント・サービス事業とプロフェッショナル・ソリューション事業において、新たなM&A先を探しています。

一方で、お客さまとの仕事を通じて、例えば大手日本企業のお客さまが新規事業に取り組みたいと考えているものの、事業立ち上げにさまざまな制約がある場合に、当社がその事業を設立し、後にお客さまに売却するという形で進めることもあります。

また、プリンシパル投資の分野の特徴として、お客さまのプライベートエクイティファンドが「投資したいけれども、規模が小さすぎて難しい」ということで当社に持ち込まれるという案件が発生しています。こうしたケースにおいては、プリンシパル投資も積極的に検討します。

ただし、プリンシパル投資を伸ばしていくことや、それを目的に投資先を探すというわけではなく、お客さまとの仕事を通じて、当社だからこそ投資できるテーマが見つかった場合に、それを検討するという形で対応しています。これがプリンシパル投資の基本的な取り組み方針です。

質疑応答:株主還元の方針について

「今期末は配当13円を予想しているようですが、御社の株主還元の方針について改めて教えてください」というご質問です。

こちらのスライドの右側に記載のとおり、配当については、普段の事業から創出される利益の半分を配当に回す、という方針で行っています。

通常の利益とは何か、あるいは通常ではない利益とは何かという点ですが、例えばプリンシパル投資による大きな回収があった場合には、できる限り、主にマネジメント・サービス事業やプロフェッショナル・ソリューション事業のM&A先に活用する意向です。

もちろん、プリンシパル投資の大きな回収があった際、そのキャピタルゲインをまったく配当に回さないわけではありませんが、第一義的には新しいM&Aに活用するということに取り組んでいます。

一方で、例えば現金の保有が過剰となり、事業継続に必要な水準を大きく超える場合、例えば年度末時点で50億円を超える現金がグループ内に残る場合には、追加的な配当を行う、または自社株買いのようなかたちで、当社のJDRを取得することも検討していきたいと考えています。

一義的には、我々が恒常的に展開している、マネジメント・サービス、プロフェッショナル・ソリューション、プリンシパル投資事業における事業利益の半分を配当することが1つ目の原則です。

2つ目の原則は、一時的な所得、例えばキャピタルゲインなどについては、M&Aを通じてグループの飛躍的な成長や非連続な成長を実現するためのエンジンとして活用します。

それでもなお資金が余る場合には、追加的な配当や自社株買いなどを実施し、株主還元に充当する方針です。以上の3つのレイヤーで検討し、株主のみなさまに還元していきたいと考えています。

石田裕樹氏からのご挨拶

第2四半期までの業績は堅調に推移しており、第3四半期および第4四半期においても、しっかりとした経営を進め、さらに良い業績をみなさまにお示ししたいと思います。

また、今期に関しては初めての配当を実施しました。すでに中間配当を行いましたが、最終期末配当も今年初めての取り組みとなり、より大きなかたちでみなさまに還元できるよう、経営陣一同取り組んでいきます。

こちらに記載していますホームページのIR情報やニュースレターをご覧いただき、引き続き、長期的なご支援をよろしくお願いします。本日はお忙しい中、遅い時間にもかかわらずお時間をいただき、誠にありがとうございました。

この銘柄の最新ニュース

YCPのニュース一覧- 剰余金の配当(期末配当)の基準日に関するお知らせ 2025/12/17

- 第5回定時株主総会における議決権行使指図のための権利確定日に関するお知らせ 2025/12/17

- 週間ランキング【値上がり率】 (12月12日) 2025/12/13

- 東証グロース(前引け)=値下がり優勢、ポスプラがS高 2025/12/11

- 【QAあり】YCP HD、通期売上予想を大幅上方修正 3Qは増益基調を維持、現場改革に強みのルノワール社連結にも期待 2025/11/18

マーケットニュース

- 今年も続く「親子上場」解消の大波、注目の上場子会社6銘柄精選 <株探トップ特集> (01/29)

- 明日の株式相場に向けて=宇宙関連への資金還流とゴールドラッシュ相場 (01/29)

- スウェーデン中銀 政策金利、当面の間この水準で据え置かれる見通し (01/29)

- 29日香港・ハンセン指数=終値27968.09(+141.18) (01/29)

おすすめ条件でスクリーニングされた銘柄を見る

YCPホールディングス(グローバル)リミテッドの取引履歴を振り返りませんか?

YCPホールディングス(グローバル)リミテッドの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。