コマースOneホールディングスのニュース

【QAあり】コマースOneHD、連結売上高はフューチャーショップのARPU向上等により前期比で増収も投資の増加により減益にて着地

2025年3月期 サマリー

清水究氏(以下、清水):株式会社コマースOneホールディングス取締役管理本部長の清水です。本日は当社グループの決算説明会にご参加いただき、誠にありがとうございます。2025年3月期通期の決算説明を始めます。

数値サマリーからご説明します。当期の業績は、連結売上高が36億9,000万円、連結営業利益は6億3,000万円、連結営業利益率は17.3パーセント、親会社株主に帰属する当期純利益は9,000万円となりました。

前期比で連結売上高は1億3,000万円の増加、連結営業利益は500万円の減少、連結営業利益率は0.8ポイントの減少、親会社株主に帰属する当期純利益は3億2,000万円の減少となりました。

決算の概要です。営業利益までは、コア事業であるECプラットフォーム事業においてECサイト構築などフロントエンド機能を提供しているフューチャーショップが、サービスの拡充や価格改定などにより増収増益となりました。一方で、バックオフィス業務の効率化を図るツールを提供しているソフテルにおいては、減収減益となっています。

また、営業利益以下の部分で、持分法適用関連会社のエネサイクルにおける先行投資の費用を取り込んだこと、および開発中のソフトウェア資産や投資有価証券の評価において一過性の減損評価を計上しています。これにより、親会社株主に帰属する当期純利益は前期比で大幅なマイナスとなり、3億2,000万円減の9,000万円程度で着地しました。

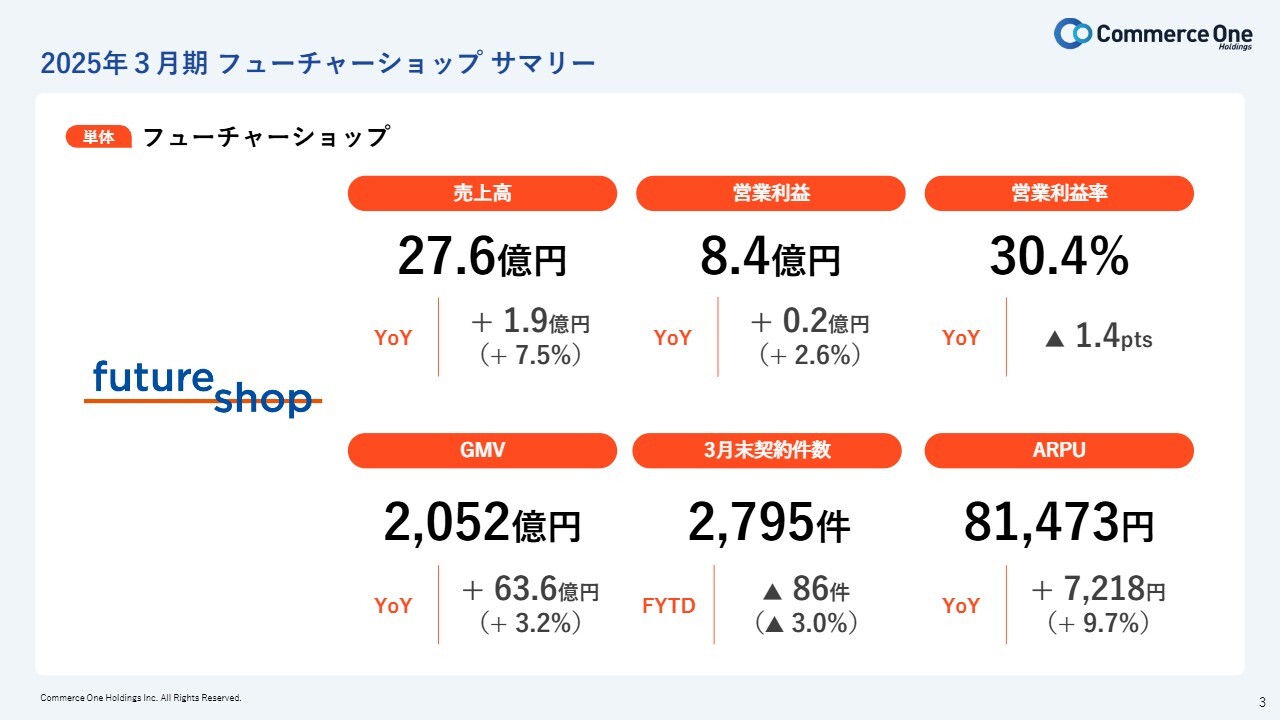

2025年3月期 フューチャーショップ サマリー

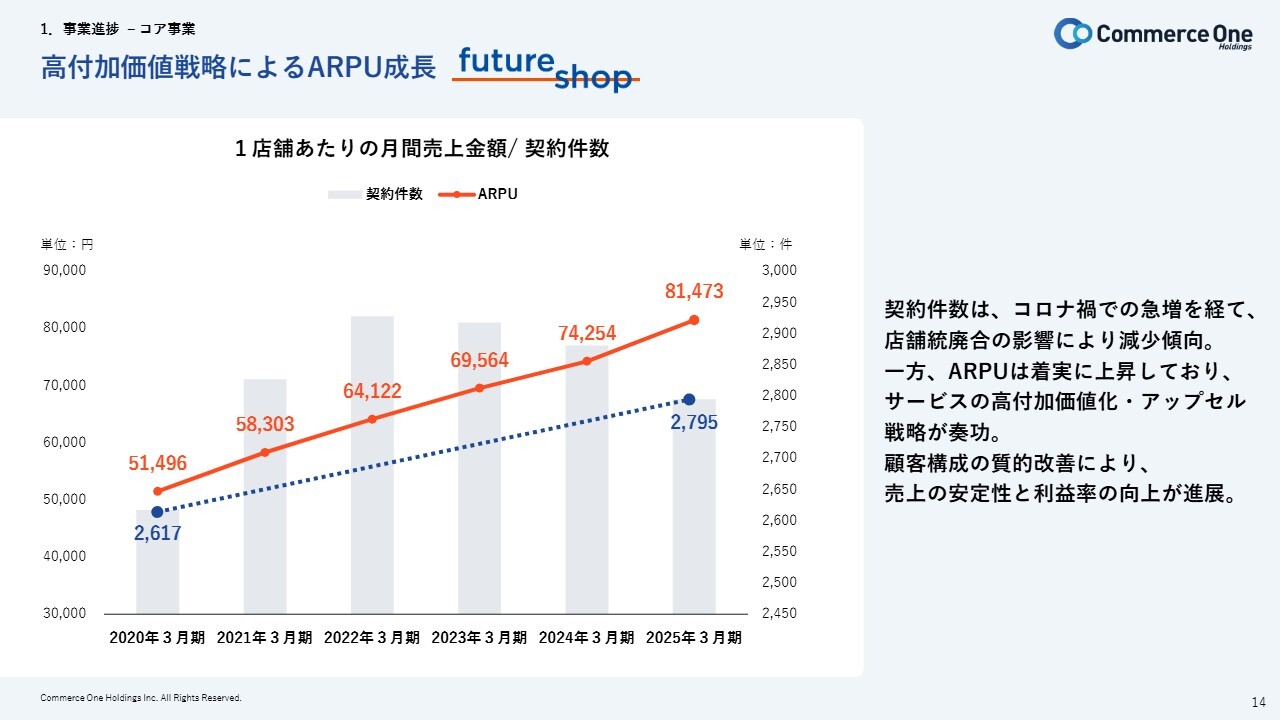

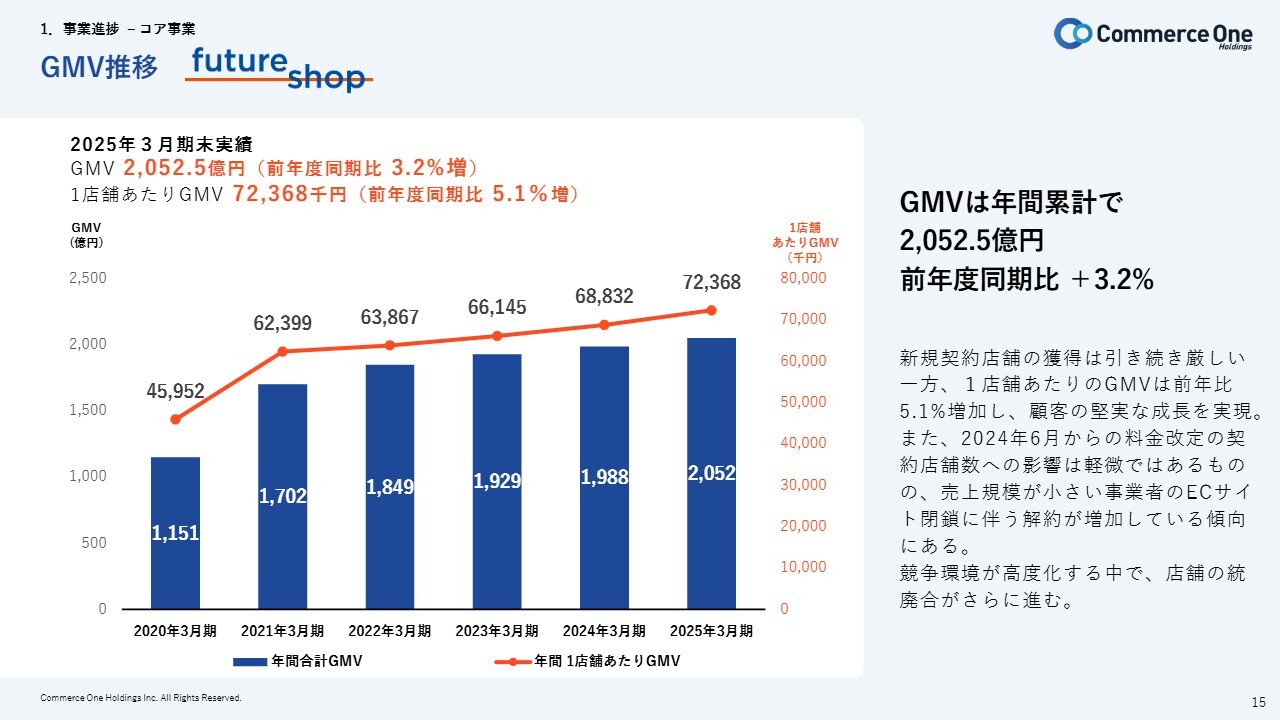

清水:フューチャーショップ単体の当期実績についてご説明します。売上高は前期比1億9,000万円増の27億6,000万円、営業利益は前期比2,000万円増の8億4,000万円、営業利益率は前期比1.4ポイント減の30.4パーセントとなりました。また、GMVは前期比63億6,000万円増の2,052億円、契約件数は前期比86件減の2,795件、ARPUは前期比7,218円増の8万1,473円となっています。

売上高およびARPUの増加要因としては、導入企業の成長に伴い、オプション機能やアライアンスサービスの利用が引き続き拡大したことや、価格改定の影響が大きく挙げられます。営業利益率が1.4ポイントほど低下している要因は、「futureshop(フューチャーショップ)」の認知を広げるために顧客獲得につなげ、マーケティングを増やしたことによるものです。

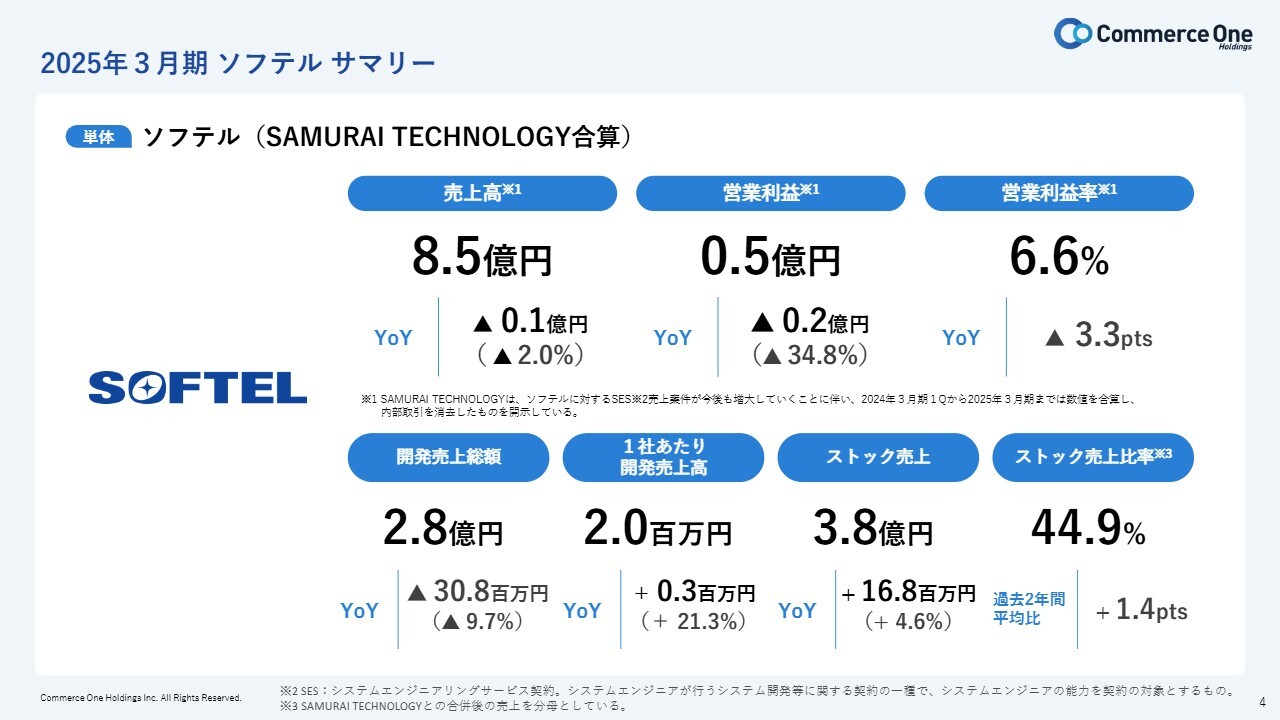

2025年3月期 ソフテル サマリー

清水:ソフテルの当期実績についてご説明します。売上高は前期比1,000万円減の8億5,000万円、営業利益は前期比2,000万円減の5,000万円、営業利益率は前期比3.3ポイント減の6.6パーセントとなりました。

営業利益が前期比でマイナスに転じているのは、一昨年から投資していた「SAMURAI TECHNOLOGY(サムライテクノロジー)」のエンジニア育成コストが減り、収益化に貢献できてはいるものの、個別の案件が大規模化していることによります。要件の複雑化があり、エンジニアのコストが想定よりもかかってしまったことが大きな要因です。

決算の概略は以上です。

今回はQ&Aの時間を長めに取りたいと考えていますので、この後、決算説明資料に沿って重要な部分をピックアップしながらご説明します。

企業理念

清水:事業進捗についてご説明します。まずは、グループの企業理念です。当社グループは、「テクノロジーを活用する人の力を最大化させるプラットフォーム」と「誰もが自己実現を追求できるフェアな社会の実現」をミッションとして掲げています。

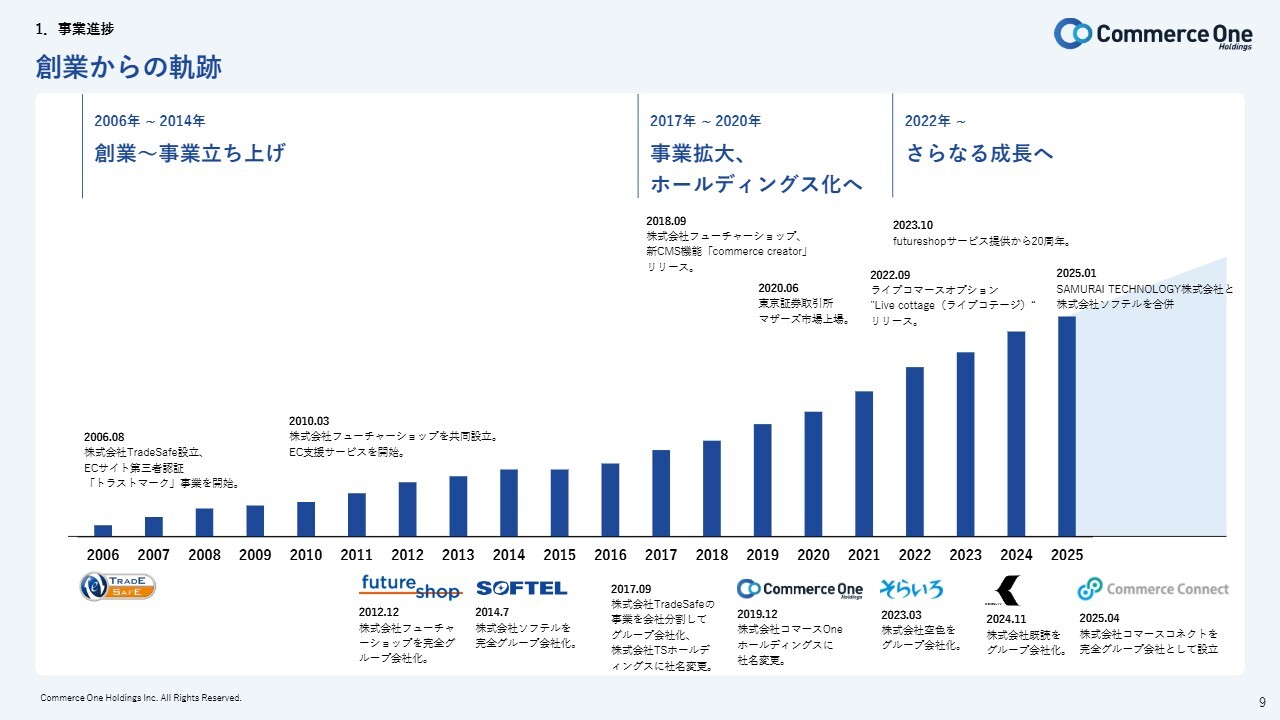

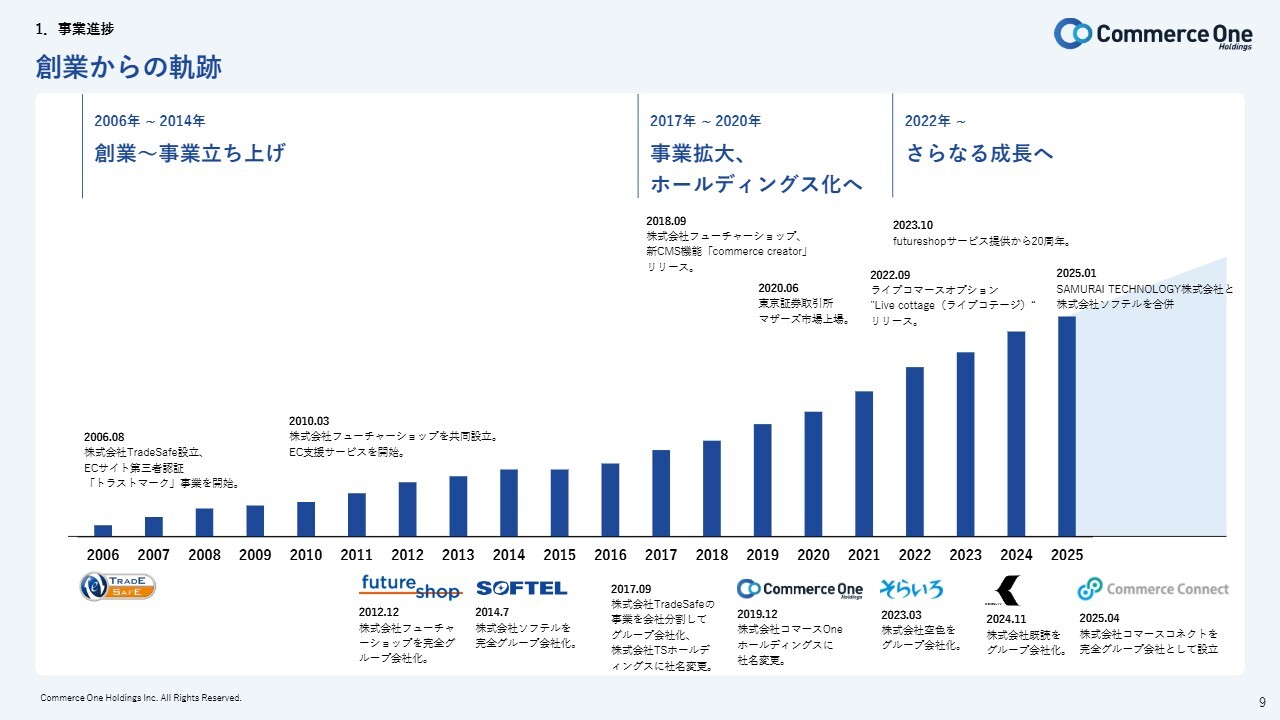

創業からの軌跡

清水:このミッションのもと2006年に創業し、EC市場の信頼と安全性をテーマに、これまでさまざまな事業を拡大して売上を積み上げてきました。今後さらなる成長として、コア事業・新規事業ともに積極的な投資を行っていきたいと考えています。

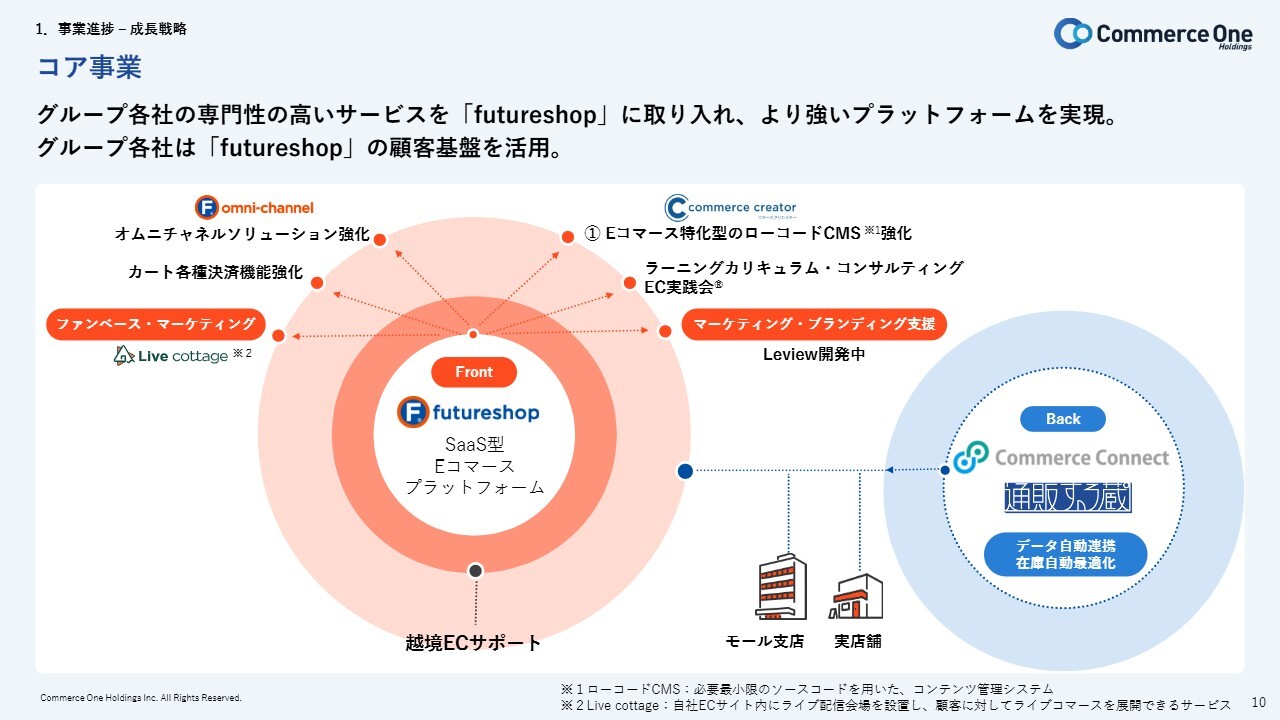

コア事業

清水:コア事業の成長戦略についてです。グループ各社の専門性の高いサービスを「futureshop」に取り入れ、より強固なプラットフォームを実現していきたいと考えています。「futureshop」の顧客基盤を活用しながら、グループ各社でサポートしつつ、強いプロジェクトに進化させていく考えです。

具体的には、グループ各社のノウハウおよびナレッジを活用したマーケティングやブランディングを支援するツールの提供、越境ECのサポート、バックオフィス業務の効率化など、「futureshop」の成長を支えるオプションやツールを提供していきます。これにより、お客さまにとってよりシンプルでわかりやすく、一元的で利便性の高いツールに進化・成長させたいと考えています。

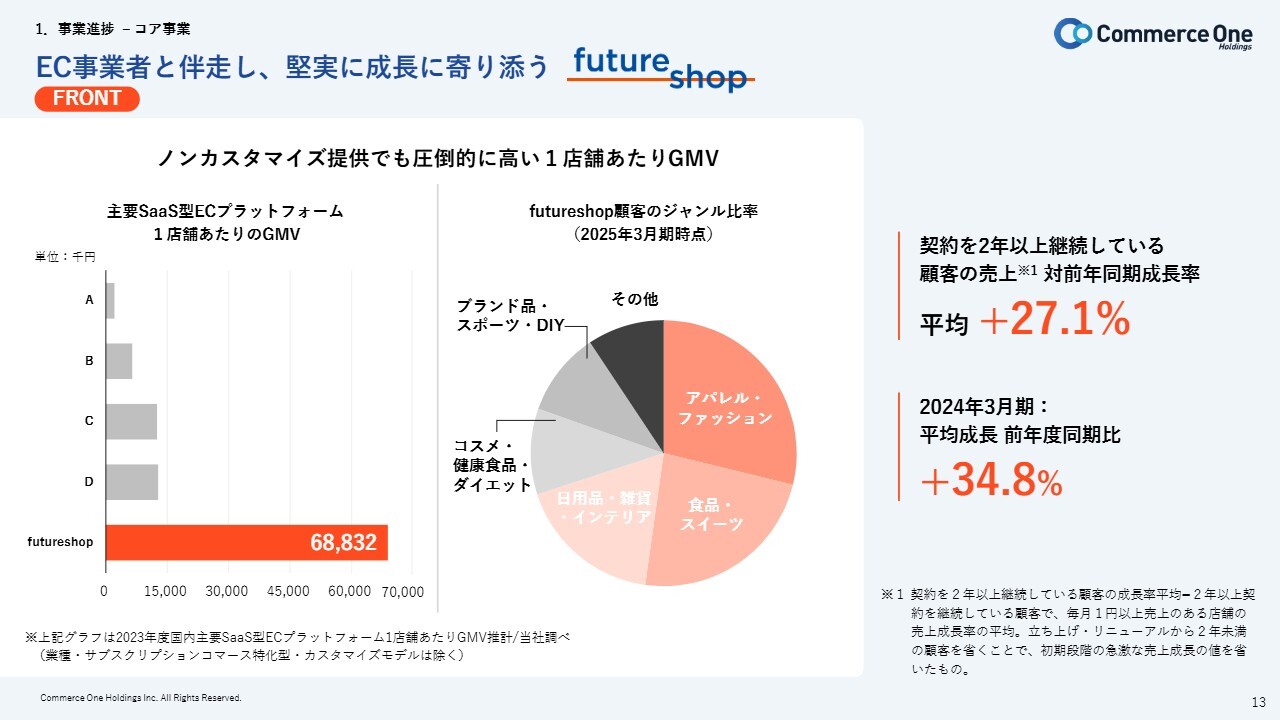

EC事業者と伴走し、堅実に成長に寄り添う「futureshop」

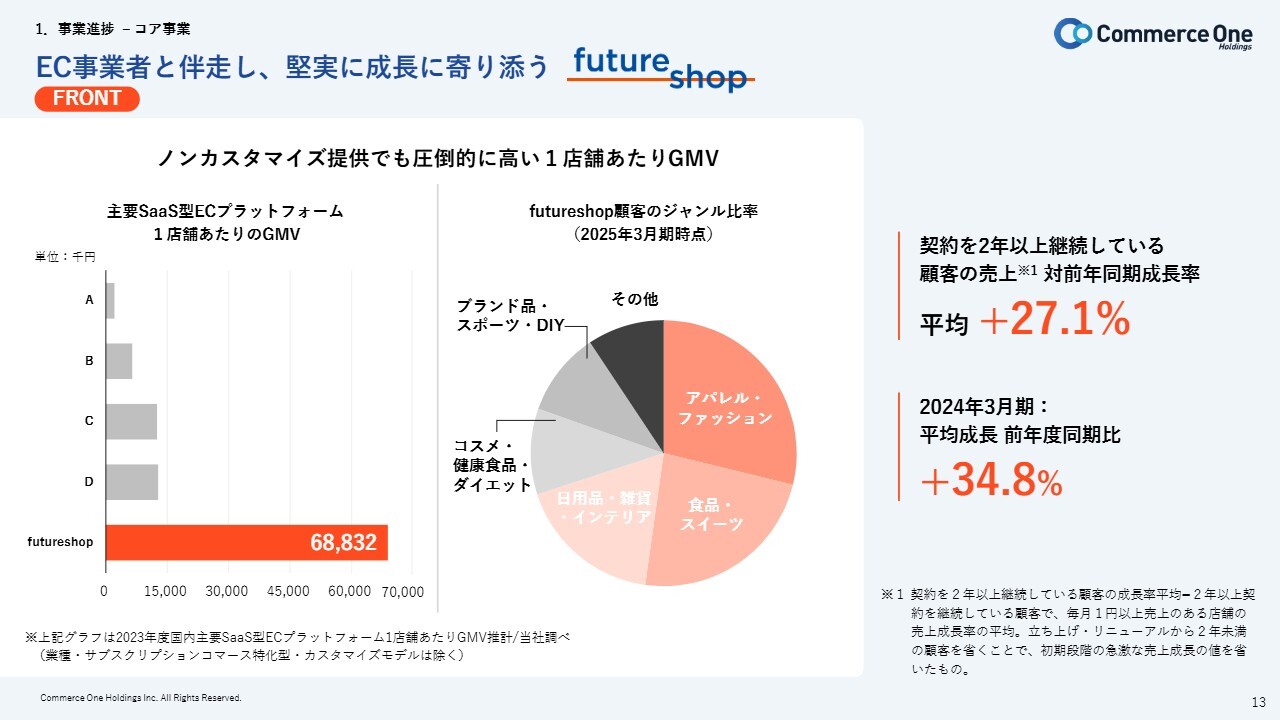

清水:「futureshop」のサービスの特長です。2年以上契約しているお客さまの売上高は、前期比で平均27.1パーセント成長しているというのが今期の業績です。これは、より長く使っていただいているお客さまが、当社グループのサポートによって継続的に成長している実績の表れとなっています。

お客さまの商材はアパレル・ファッション、食品・スイーツとさまざまですが、競合他社のSaaS型のプラットフォームに比べ、1店舗あたりのGMVが高くなっていることが特長です。「futureshop」を利用すれば、着実に成長できると考えています。

また、課金モデルが月額固定で手数料が中心であるため、売上高が成長すればするほど、お客さまの目線においてはROIが高い製品になっている点も大きな特長です。

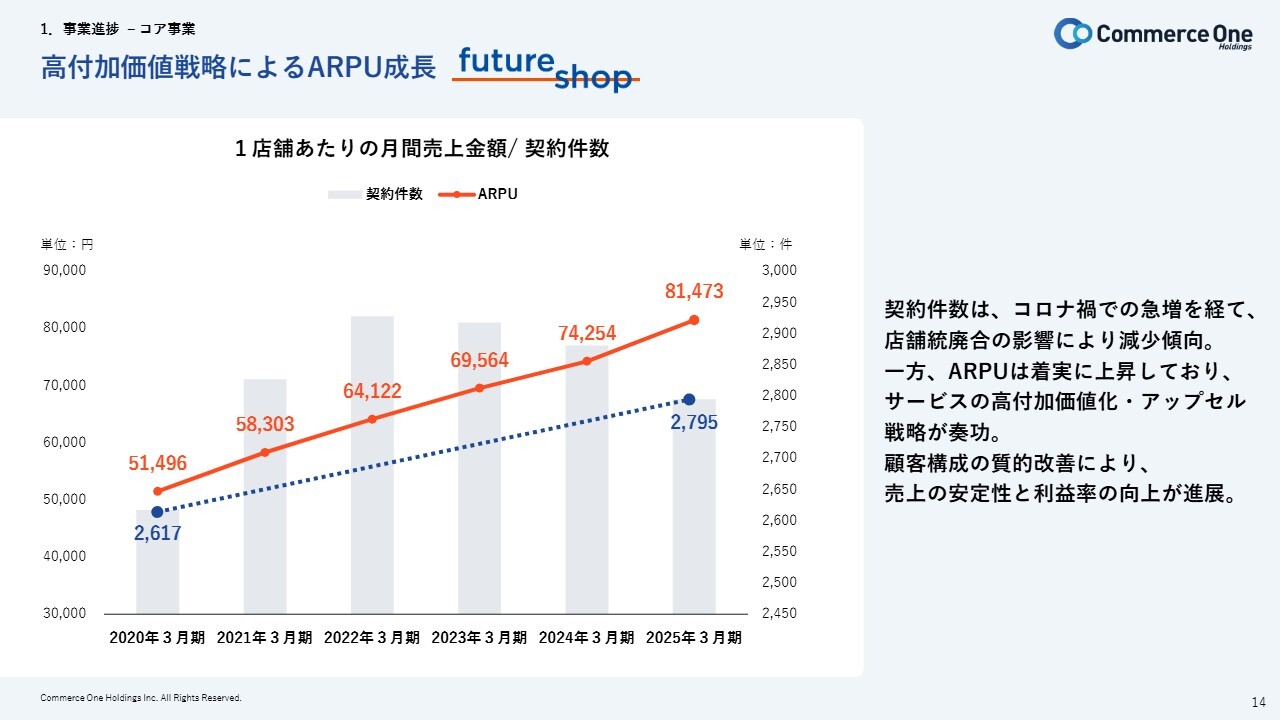

高付加価値戦略によるARPU成長「futureshop」

清水:「futureshop」のARPUの推移です。スライドのオレンジ色の折れ線グラフがARPUの推移を示しています。当期のARPUは8万1,473円と順調に増加しています。また、グレー色の棒グラフは契約件数を示しており、直近では減少しています。コロナ禍で増加したEC店舗が、リアル回帰とともに一定程度店舗を整理されたことが要因です。

今後もARPUをしっかり増加させるために、事業成長、一時予算の成長を支援するサービスを拡充させることを重視しながら、しっかりとしたマーケティング施策とプロダクト強化を進め、魅力的なプロダクトにすることで新規顧客を増やしていきたいと思っています。

GMV推移「futureshop」

清水:GMVの推移です。2025年3月期は前期比3.2パーセント増加しています。こちらもARPU同様、しっかりとした成長を積み上げています。

これは、より多くの商流を持ったお客さまが増えていることに加え、当社グループのサポートとお客さまの努力による成長が要因だと考えています。成長に伴い、ECサイトの売上高に比例する当社の手数料収入も確実に積み上がっている状況です。

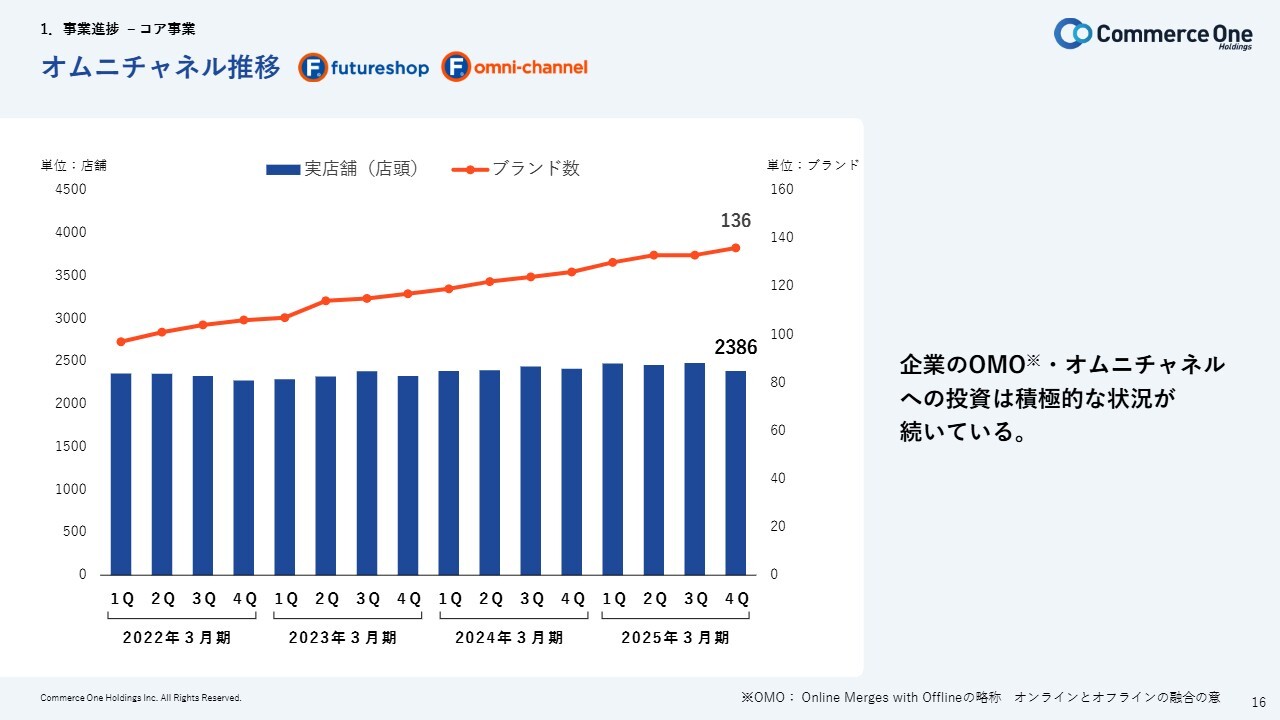

オムニチャネル推移「futureshop」「futureshop omni-channel」

清水:スライドはオムニチャネルの推移です。前期の2024年3月期は126ブランドでしたが、2025年3月期末は136ブランドと着実に増加しています。オフラインとオンラインを融合させるOMOの領域については、EC事業者の重要な施策のテーマになっていますので、ソリューションを強化して順調に拡大させていきたいと考えています。

サービスの特長 – 「futureshop」「futureshop omni-channel」の顧客満足度および認知度

清水:「futureshop」について、お客さま満足度および認知度をスライドの表にまとめています。ECサイト構築部門の「Leader」というバッジを23期連続で受賞しています。これは、ビジネス向けのIT製品・クラウドサービスのレビューサイト「ITreview」において、顧客満足度・認知度の両項目で評価が高いことを表しています。

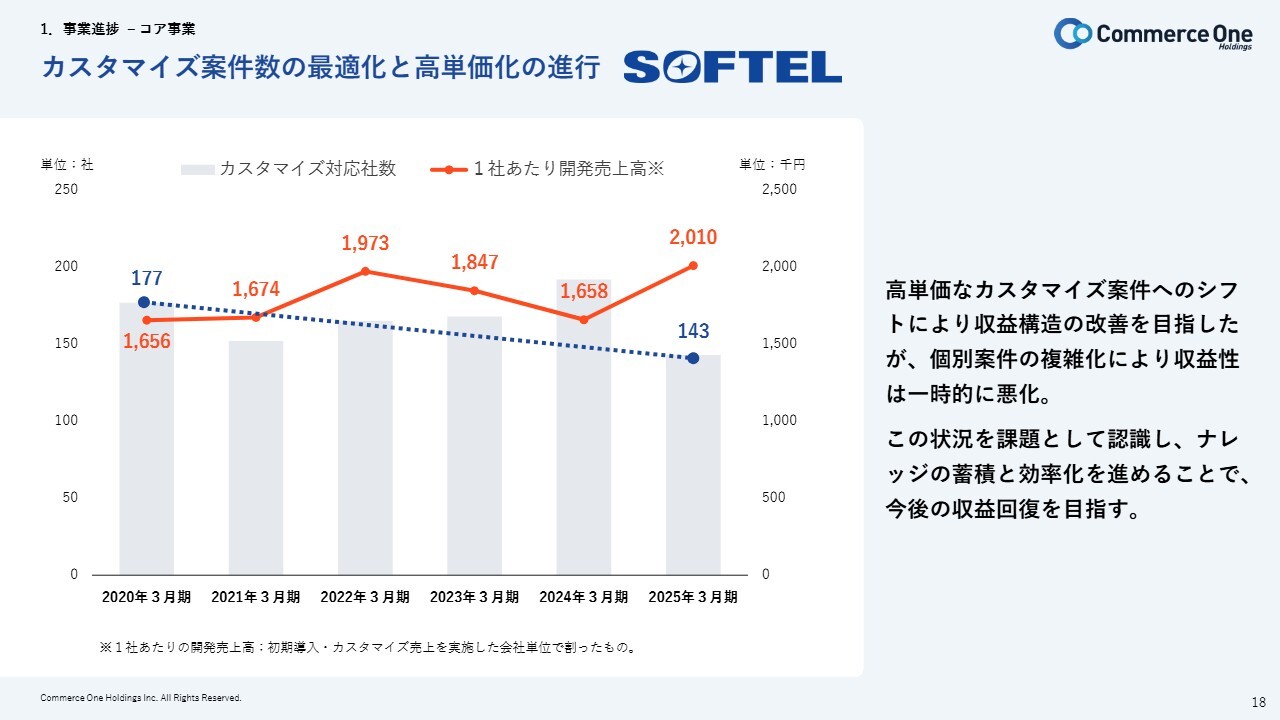

カスタマイズ案件数の最適化と高単価化の進行 「SOFTEL」

清水:次に、ソフテルについてご説明します。スライドのグラフは、1社あたりの開発売上高とカスタマイズ対応社数を示しています。

オレンジ色の折れ線グラフが開発売上高です。今期は増加しており、高単価のカスタマイズ案件へのシフトを試みることで収益構造の改善を目指し、一定程度実現できました。ただし、個別案件の複雑化により、収益性が一時的に悪化しています。

この状況を課題として認識し、ナレッジの蓄積と効率化を進めることで、今後の収益回復を目指していく方針です。

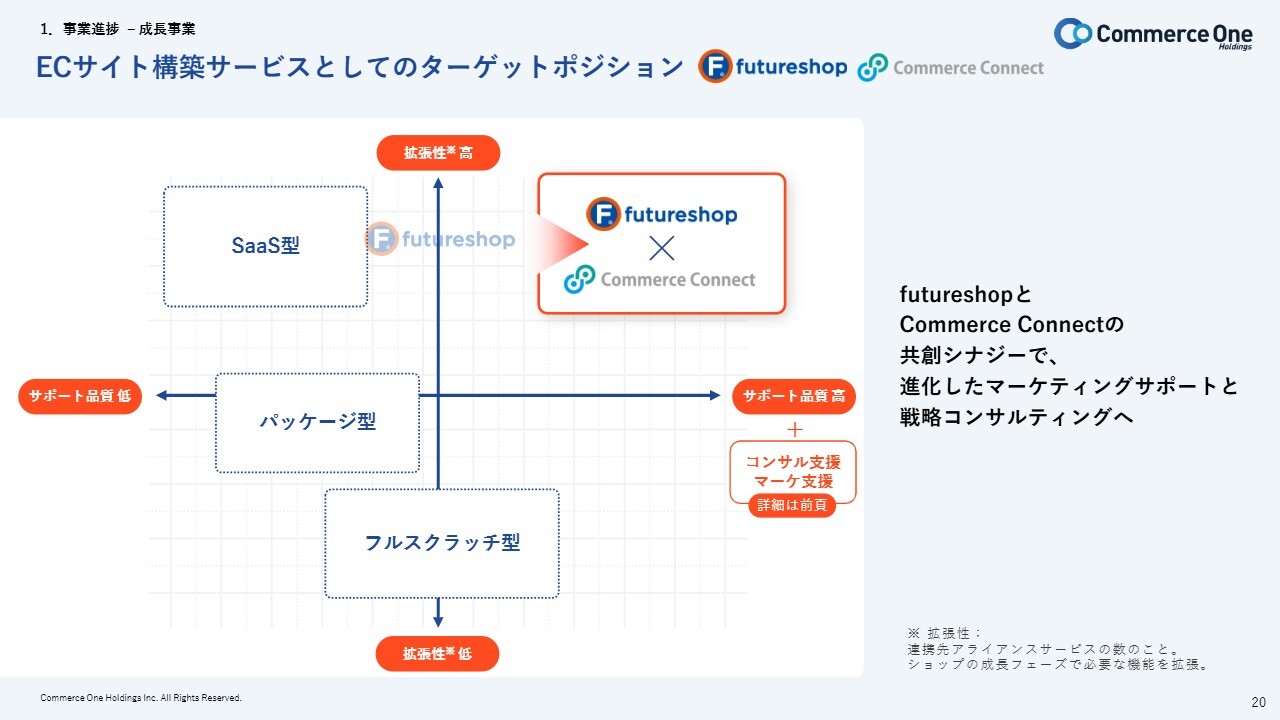

ECサイト構築サービスとしてのターゲットポジション 「futureshop」「Commerce Connect」

清水:スライドの図は、成長戦略におけるわたしたちのEC構築サイトのポジショニングを示しています。市場の成長に伴い、強みを活かしながらどのように戦って成長していくかをご説明します。

縦軸が拡張性の高さ、横軸がサポート品質の高さを表しています。「futureshop」はSaaS型でありながら、拡張性が非常に高いサービスです。オプション等を使うことにより、成長に必要な機能が得られるようになっています。また、カスタマーサクセスのサポートを最大の強みとして考えています。

「futureshop」およびソフテルが共同で開発を進めているSaaS型のバックヤードシステム「Commerce Connect(コマースコネクト)」とのシナジーにより、ECモール、自社サイト、リアル店舗などのすべての販売データを活用しながら一元管理していく方針です。

マルチチャネルのデータを取得し、さらにダッシュボードも用意して、ECの運用をより効率化することで、当社グループのビジネスチャンスがさらに創出されると考えています。

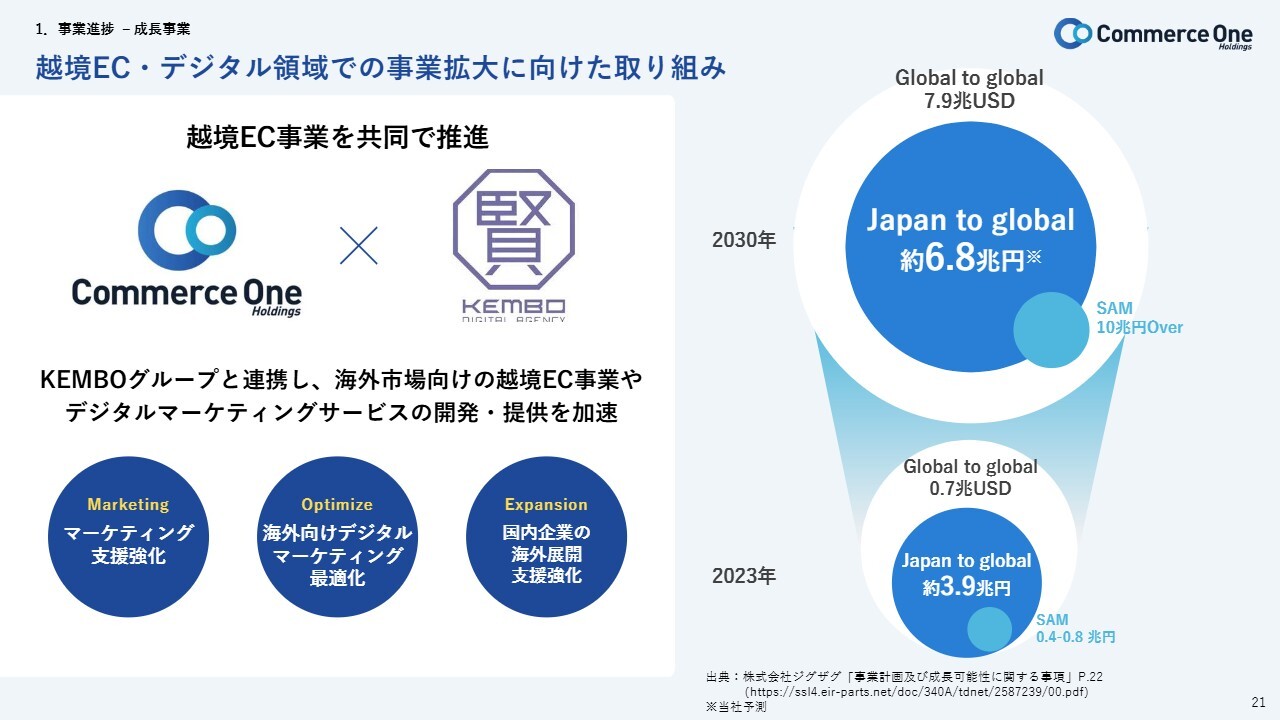

越境EC・デジタル領域での事業拡大に向けた取り組み

清水:ここからは、新規事業の展開についてお話しします。一定程度のポテンシャルがあると考えている、越境ECにつながるサービスを開発中です。

KEMBOグループと連携することで、海外、特に中国市場進出を目指すお客さまのデジタルマーケティング支援強化を図ります。豊富なグローバルマーケティング経験のKEMBOグループとともに、中国及びその他海外向けの越境ECサービスの開発と提供を進め、お客さまのグローバルビジネスの一翼を担っていく方針です。

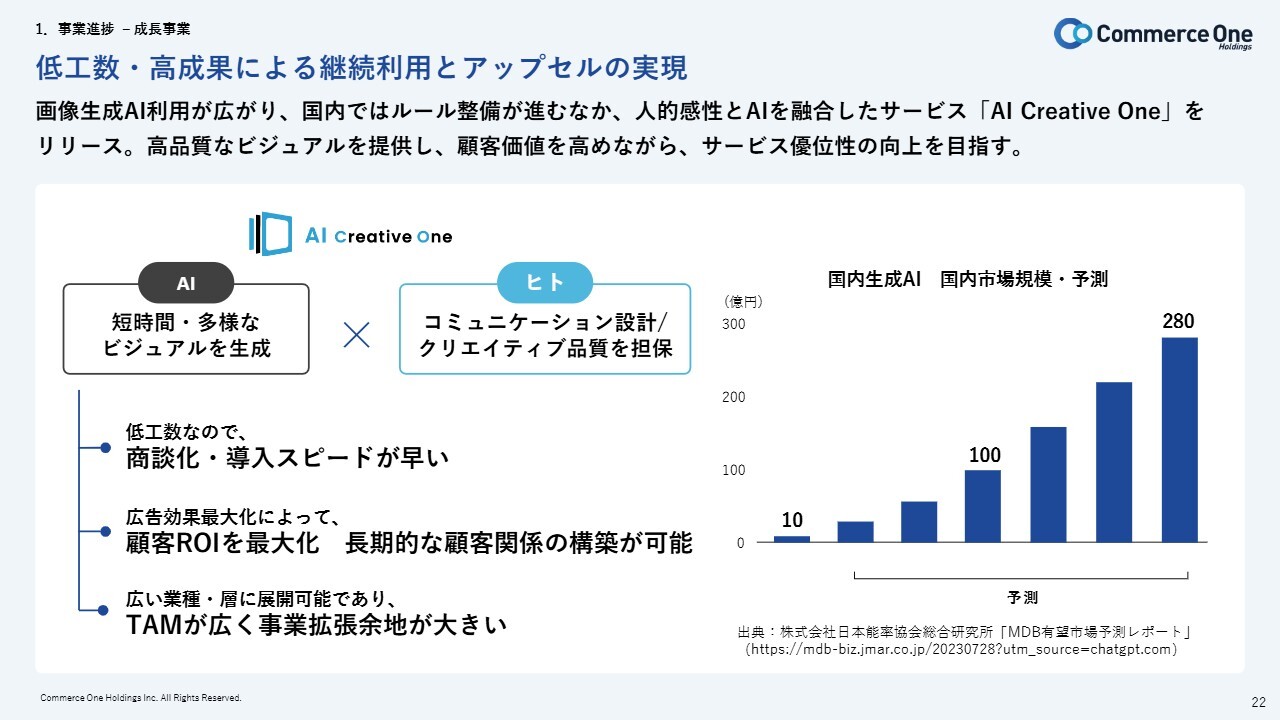

低工数・高成果による継続利用とアップセルの実現

清水:さらに、テクノロジーをしっかり捉えて、EC事業者の事業効率化を図るサービスも提供し始めています。

当期にグループインした既読が提供する、画像生成AIを利用した「AI Creative One(AIクリエイティブワン)」というサービスをリリースしました。画像生成AIを利用しながらも高品質なビジュアルを提供し、顧客価値を高めながらサービスの優位性の向上を目指しています。

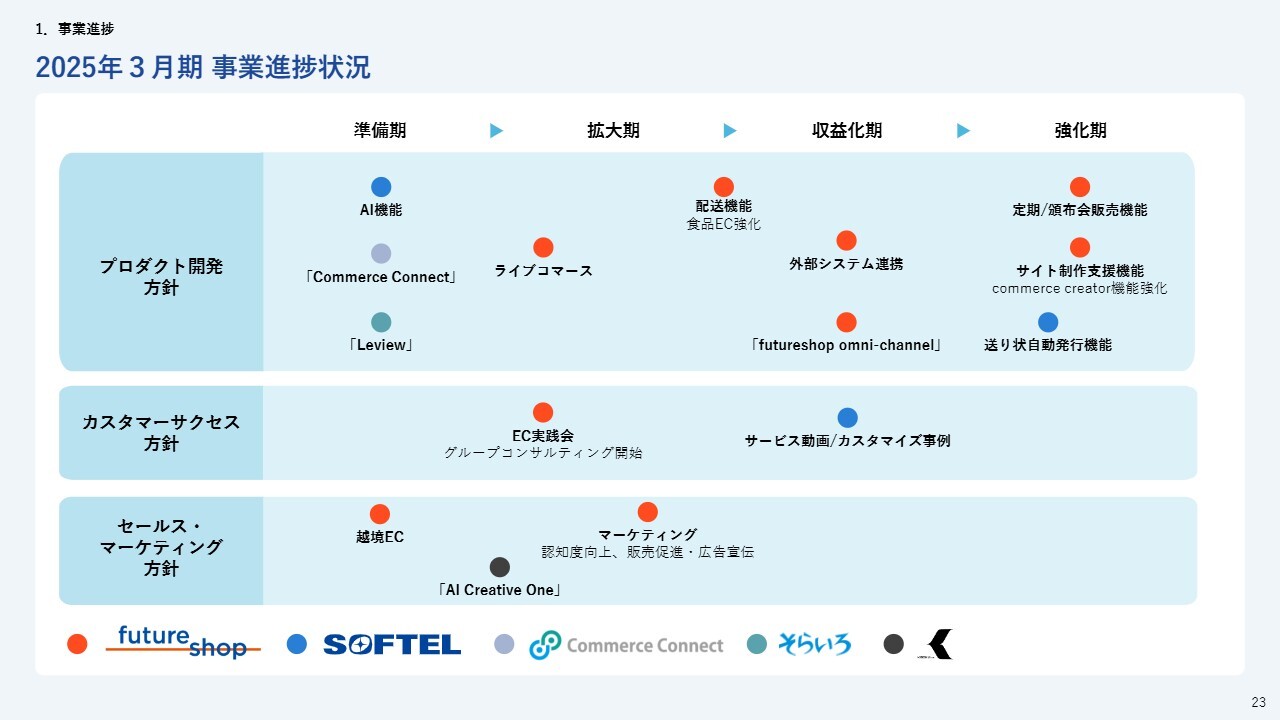

2025年3月期 事業進捗状況

清水:スライドは、事業進捗状況を表にまとめたものです。準備期から拡大期にかけてのものが多く、これらを着実に収益化させて、事業をしっかり進捗させていきたいと考えています。

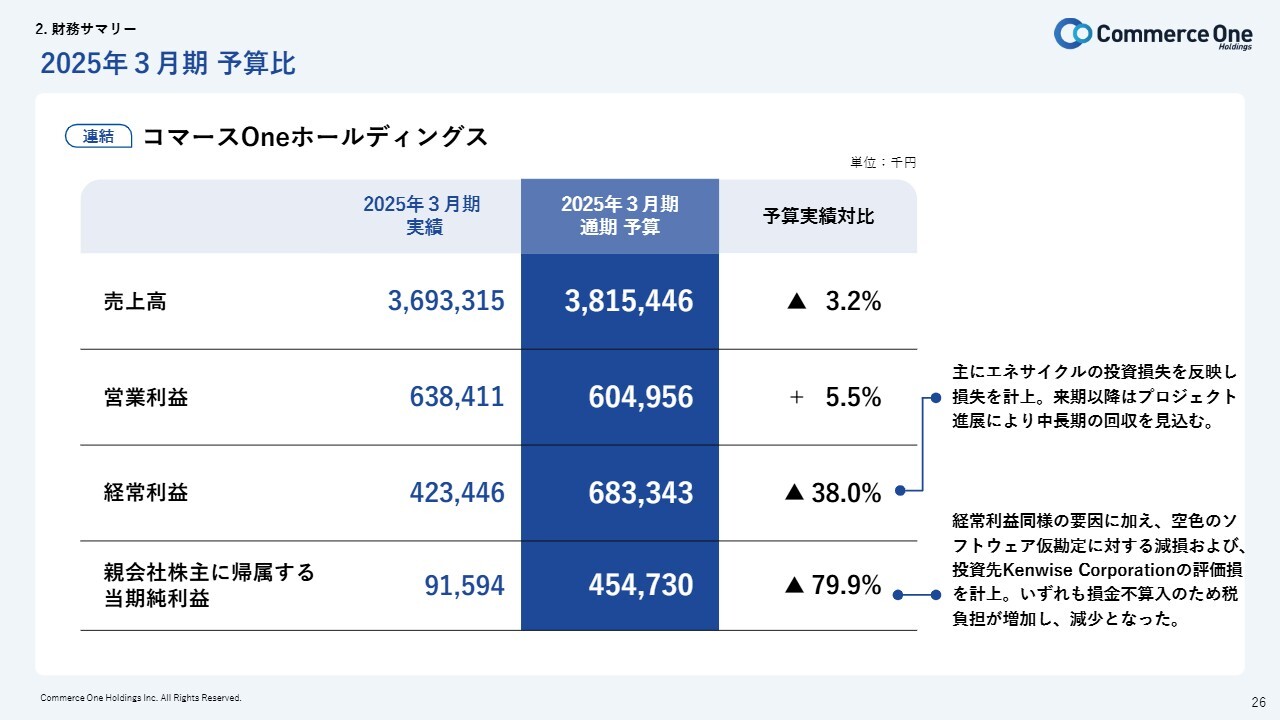

2025年3月期 予算比

清水:このような事業進捗の結果として、2025年3月期通期の財務サマリーについて重要な部分だけをご説明します。まずは、予算進捗についてです。2025年3月期は、スライドに記載している予算実績対比をご覧いただくとおわかりのとおり、営業利益までは多少ぶれはあるものの、ほぼ予算どおりに進捗しています。

連結営業利益より下で大きな乖離が生じているため、この部分を中心にご説明します。まずは、親会社に帰属する当期純利益について、営業外費用をご説明します。持分法適用関連会社であるエネサイクルにおいて先行投資を実施しており、ここ1年から2年の短期で回収が難しいという評価により、約2億5,000万円の評価損を取り込んでいます。

次に、特別損失についてです。事務所移転に伴う除却損、開発中のソフトウェアの減損損失、投資有価証券の評価損の3つを計上しています。

1つ目の事務所移転に伴う除却損が約700万円です。2つ目の開発中のソフトウェアについては、リリース時期の遅れや当初事業計画等の修正があったことを保守的に評価し、約7,000万円の減損損失を計上しています。3つ目の投資有価証券についても、足元の業績悪化と回収可能性を検討した結果、会計上の検討期間で回復可能性が低いと判断したため、約2,600万円の評価損を計上しています。

その結果、親会社株主に帰属する当期純利益が前期比3億2,327万円減少、予算比では79.9パーセント減の9,159万円となりました。

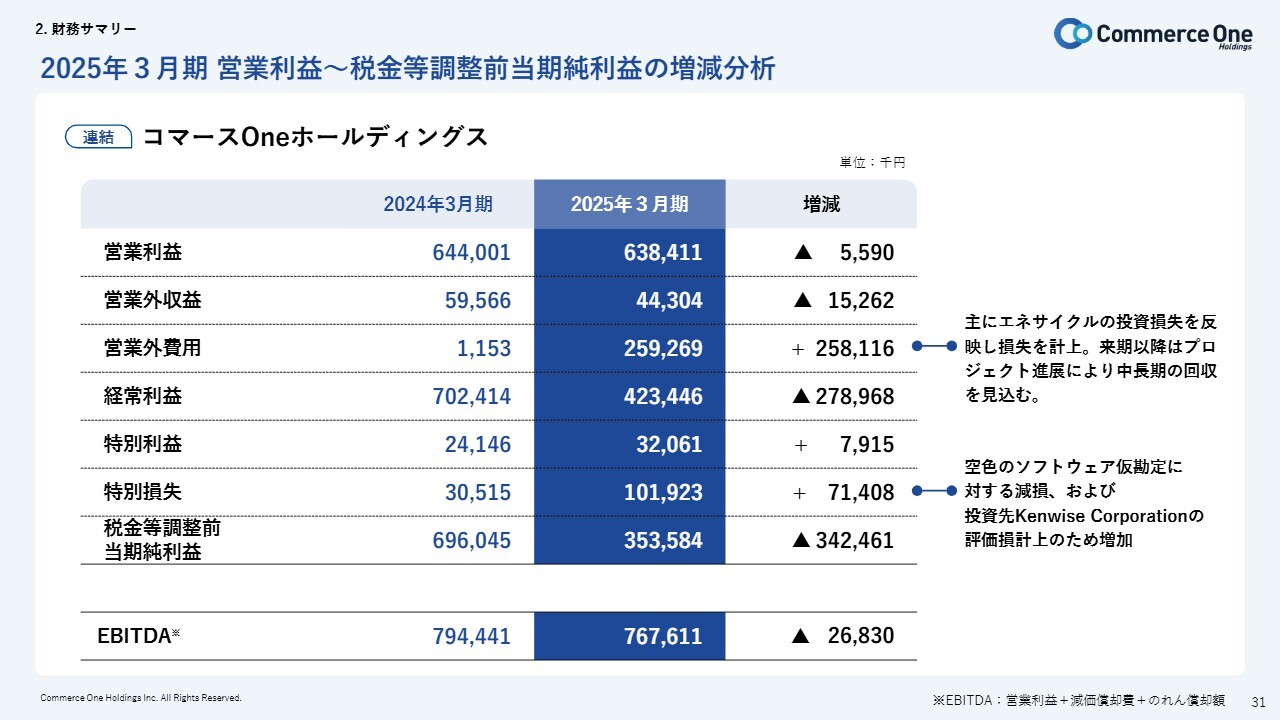

2025年3月期 営業利益〜税金等調整前当期純利益の増減分析

清水:営業外以下の項目については、当期末に監査法人とも評価について慎重に議論を重ね、エネサイクルの投資評価も含めて、保守的に考えて減損評価を計上しています。

なお、これらの評価は一過性のものですので、来期以降、これらの投資から収益が取れるように積極的な業務改善やPMI等、投資後のモニタリングについては改善を講じていく方針です。

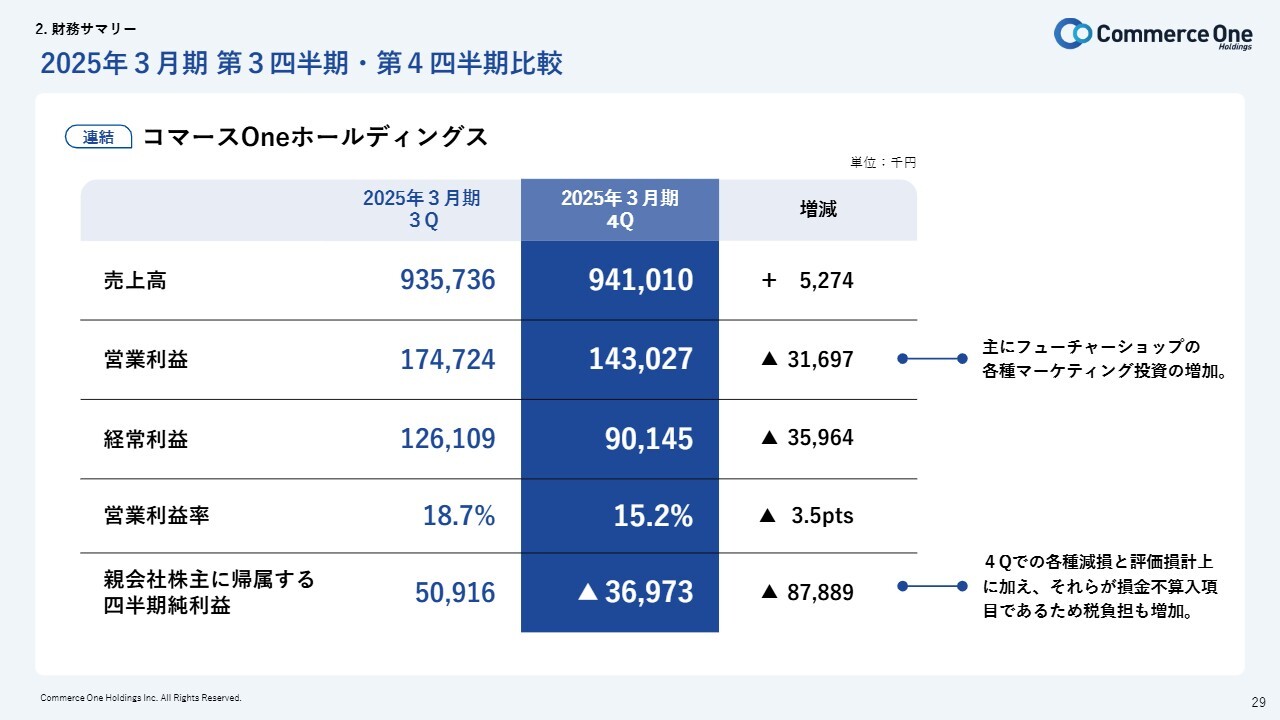

2025年3月期 第3四半期・第4四半期比較

清水:スライドの表は、第3四半期と第4四半期の業績比較です。連結売上高は527万円増加しており、フューチャーショップのARPU向上が大きな要因となっています。一方で、連結営業利益は3,169万円減少しています。こちらは、各社でマーケティングを期末に積極的に実施したことによるものです。

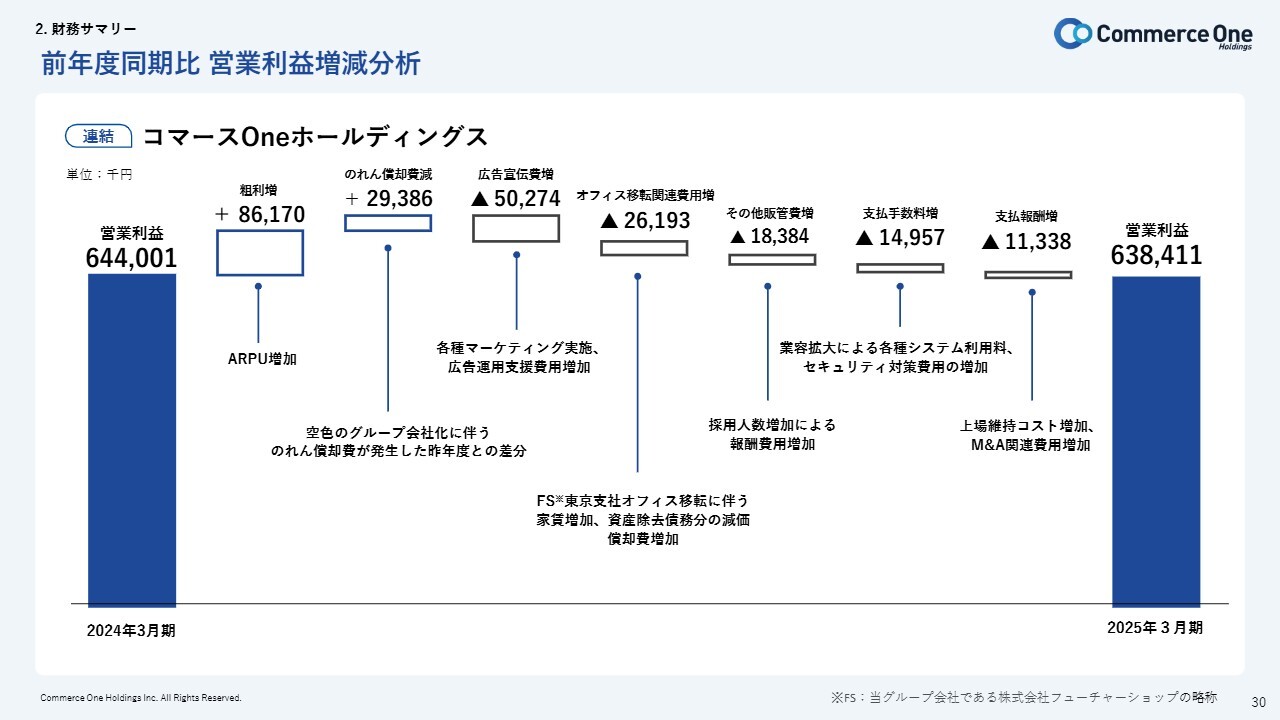

前年度同期比 営業利益増減分析

清水:連結営業利益の増減分析です。連結営業利益は6億3,841万円です。前期が6億4,400万円ですので、前期と比較すると559万円の減益となっています。増加要因としては、フューチャーショップの取引拡大に伴う粗利の増加が8,617万円でした。また、今期は連結のれんの償却がないため、のれん償却費が2,938万円減少しています。

一方で、減少要因としては、フューチャーショップを中心とした各社マーケティングの実施費用が5,027万円増加したことや、フューチャーショップの東京支店の移転による諸々の費用で2,619万円かかったことが挙げられます。

結果として、連結営業利益は6億3,841万円で着地しました。

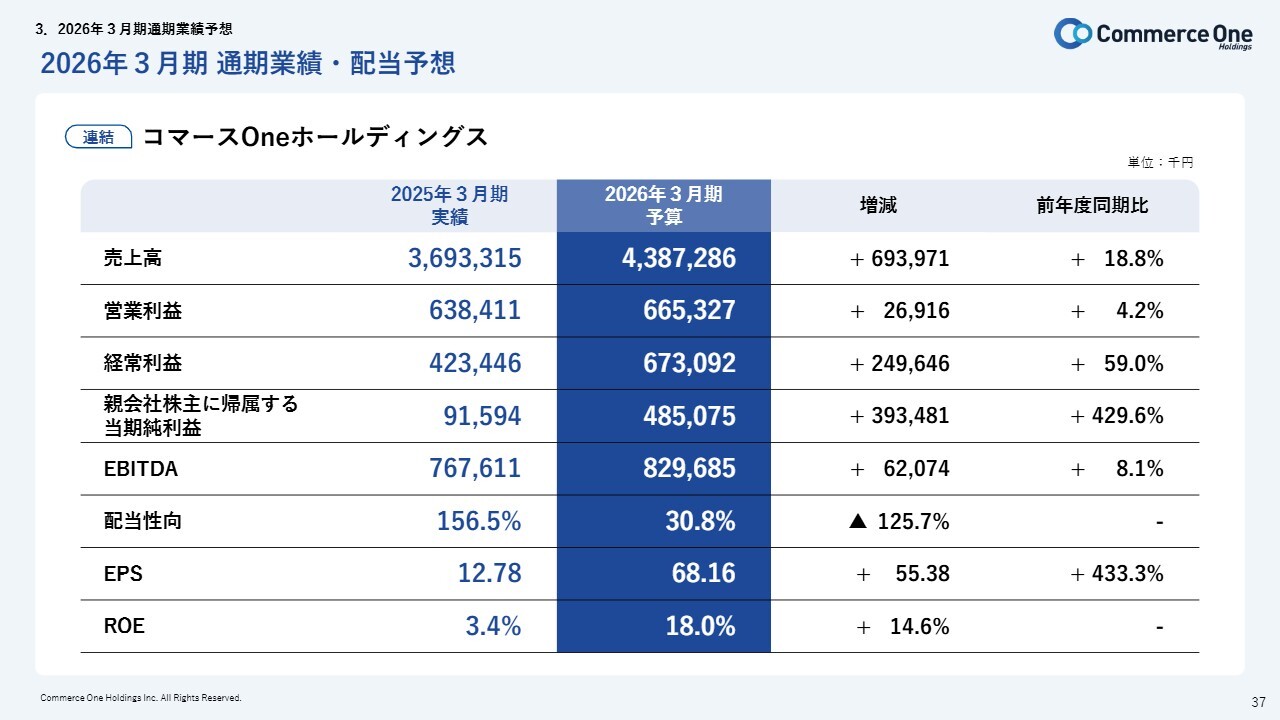

2026年3月期 通期業績・配当予想

清水:最後に、現在進行期の2026年3月期の業績予想の概要をご説明します。売上高は43億8,728万円と、前期比18.8パーセント増の計画です。営業利益は6億6,532万円と、前期比4.2パーセント増を見込んでいます。

売上高の伸び率に対して営業利益の伸びが弱い要因としては、当社グループはこれまであまりマーケティングを行ってきませんでしたが、やはり顧客を増やすために、一定程度のマーケティングを行うべきだと考え、その費用を予算化しています。

営業利益以下は、2025年3月期では先ほどお伝えした一過性の評価損を計上していましたが、2026年3月期においてはその影響が出ないため、営業利益以下から順当に利益を積み上げていきたいと思っています。

結果として、親会社株主に帰属する当期純利益は4億8,507万円の計画です。配当性向は30.8パーセントと考えていますので、21円の配当を予定しています。

ROEは、一昨年に発表した中期経営計画の目標値である20パーセントを設定していますが、当期は営業利益以下で大きな減損等が入っているため、かなり下がっています。来期以降は目標値に近づけて、18パーセントを想定しています。

2026年3月期も引き続きやや投資フェーズになっているかとは思いますが、来期以降に投資効率を上げていき、中期経営計画に掲げたROE20パーセントを目指していく計画です。

次ページ以降はビジネス概要になりますが、こちらはQ&Aで必要に応じてご説明しますので、私からの説明は以上となります。

創業からの軌跡

坂本慎太郎氏(以下、坂本):御社の事業に初めて触れた方もいらっしゃるかと思いますので、事業概要からおうかがいします。まず、創業のきっかけを教えてください。現在は「futureshop」が主力事業ですが、どのような事業を行ってきたのかという経緯もおうかがいできればと思います。

岡本高彰氏(以下、岡本):代表取締役の岡本です。創業は2006年になります。当時、ECはまだ黎明期でした。インターネットで物を買うことは、なかなか信用がなく不安であり、私も実体験として購入した物が届かなかったり、壊れていたことが何回かありました。

社会的にもインターネットで安心して物を買える市場を作っていきたいという流れもあり、社会的な課題をビジネスで解決していくことを考え、TradeSafe(トレードセーフ)という会社を設立しました。良いECショップを認証する「トラストマーク」を提供するサービスを祖業としてスタートしています。

TradeSafeでは、お客さまの決算書をいただき、ゴーイング・コンサーン(Going Concern)といった継続性を判断しながら証拠を評価していきます。トラブルがあっても消費者を保護するという観点で、そのようなサービスが必要だろうと考えてスタートしました。

そこからソリューションで拡大・成長していくことに、途中で舵を切りました。前職は金融機関で働いていたため、もともとは全国の中小企業を金銭面から成長支援していましたが、お客さまの課題をビジネスとしてソリューションで解決し成長させていく中で、ソリューションに舵を切りました。フューチャーショップ、ソフテルのグループインにより、成長してきたという流れです。

ECの良いところとして、全国に商圏を広げられることや、地方でがんばっているみなさまもそれをビジネスチャンスとして捉え、成長できる機会を提供できることが、1つの非常にダイナミックな点だと思っています。そのため、安定的で信頼のあるプラットフォームを提供し、成長を支援するという考えで、現在お客さまにサービスをソリューションとして提供しています。

EC事業者と伴走し、堅実に成長に寄り添う「futureshop」

坂本:ECプラットフォーム「futureshop」の中身をおうかがいします。スライド13ページの円グラフを見ると、アパレル・ファッション、食品・スイーツなど、顧客の業態が示されています。この比率について、近年変化はありましたか? 特長があれば教えてください。

岡本:お客さまの割合は、アパレル、ジュエリー、雑貨が多く、これまではそこまで大きくは変わっていませんでした。しかしコロナ禍を機に、多くの方が家で食べ物を買うことを体験し、それ以降、食品分野が非常に伸びています。それに伴い、温度帯の管理などいろいろなソリューションを強化してきました。

最近は食品領域が非常に伸びているとはいえ、わたしたちはマルチチャネルで展開するECをサポートする方針でおりますので、いろいろなチャネルからくるいろいろなお客さまに対し、同様のサービスを提供するということを心がけています。どのようなお客さまのニーズにも対応できるソリューションとして成長していきたいと思っています。

坂本:ありがとうございます。スライド左側の棒グラフは、主要SaaS型ECプラットフォーム1店舗あたりのGMVとのことですが、他社と比較して非常に多い状況となっています。先ほど理由をご説明いただきましたが、今一度教えていただけるとありがたいです。

岡本:他社のプラットフォームと比較し、非常に大きなお客さまにご利用いただいているケースがあると思います。とはいえ、何百億人といった本当に大きなお客さまというよりは、中堅あるいは中小のお客さまに数多くご利用いただいています。

そもそもインターネットを利用して成長された契約店舗さまが多く、細かなPDCAを回しながら改善し次に活かします。

わたしたちは契約件数よりも、ご利用いただくお客さまに伴走し、売上を伸ばすお手伝いをすることをミッションとして掲げてきました。一例を挙げると、「futureshop」のお客さまに対し、カスタマーサクセスチームというコンサルティングを無償で行う部署があります。そこで、細かな改善提案などのサポートをしております。

そのような背景があり、グラフで示したように、毎年着実にお客さまが成長されているのだと思います。

具体的にお話しすると、わたしたちのSaaSビジネスである「futureshop」は、1つのデータベースですべてお客さまが動いています。数年前にレポート機能を開発し、お客さまの数値や課題が視覚化できる機能を提供しています。

このレポートをカスタマーサクセスチームとお客さまで共有しながら、課題を視覚化し、広告運用の提案や、パートナー企業と連携したオプション機能を提供することにより、お客さまの課題を解決するサポートしています。

カスタマーサクセスチームに対して一定の評価をくださるのは、ミドル層のお客さまに非常に多いです。こうしたお客さまは自社でブランドを育て、ファンを作って、自走していける熱量をお持ちであることが多いと感じます。

そもそもお客さまに成長意欲がなければ、サポートしても成長は難しいところがあります。熱量のあるお客さまから、厳しいご意見をいただきながら向き合い、成長し、いろいろなシステム開発に活かしてきたことが大きな特長です。

お客さまにいろいろなサービスを使っていただき、また、パートナー会社からの新しいサービスをより早く連携してオプション提供しながら、お客さまの満足度を高め、カスタマーエクスペリエンスを高めてきています。その結果として、GMVが高いお客さまに非常に多くご利用いただいているのだと思っています。

坂本:サポートがかなり手厚いことは、解約率の減少にもやはり関わってきますか?

岡本:そうですね。伴走型にこだわって取り組んでいます。

高付加価値戦略によるARPU成長「futureshop」

坂本:高付加価値戦略によるARPU成長についてです。先ほどからうかがっているように、1店舗あたりの売上が伸びています。もちろん大きな店舗が1店舗入ることで変わることもあると思いますが、グラフを見るときれいに伸びている状況です。

ただ、契約件数が意外と増えていないという印象もあります。その理由として、解約される方、新規で契約される方という出入りがあるためでしょうか? それとも、ある程度の大きな規模のECは自前で運用するかたちになると思いますが、御社のサービスを利用される中小規模のお客さまが、実は増えていないということでしょうか?

岡本:件数自体は少し減っています。ただし、スライドの青色の線を繋いで中期的に見ると、着実に伸びているという結果になるかと思っています。

途中、コロナ禍の影響でECが大きく急成長しました。リアルなお店が閉まっていたり、実際に買いに行けなかったりということもありました。インターネットで物を買うことが想定外に成長し、契約件数は一気に増えました。「急いでECで物を売らなければ」と一気に増えたお客さまの中には、やはり「futureshop」と合わないお客さまも当然いらっしゃると思います。

平均利用料もそこまで安くないことも理由の1つです。例えば、コロナ禍ではじめてみたものの、あまりうまく回せなかったため、2店舗を1店舗に集約するなどにより、足元で少し減少したと思っています。

また、お客さまによっては、モールに注力したり、一気に店舗を増やしてそれを統廃合するというかたちもあります。

逆に言うと、あまり売れなかったお客さまが解約される一方で、コロナ禍以降に新しくご契約くださるお客さまは、わたしたちと他社を比較・検討の上、「『futureshop』にしよう」と選んでいただき契約されています。

契約いただくお客さまの多くは、ある程度のボリューム感やGMVを持っているため、結果としてさらにGMVがしっかり増えているのかと思います。

契約件数ももちろん大切ですが、わたしたちはそれ以上にお客さまの成長を後押しするプラットフォームを標榜しています。そのような意味で、お客さまが着実に成長するために、引き続きさまざまなサポートをしながら、共に成長していきたいと考えています。

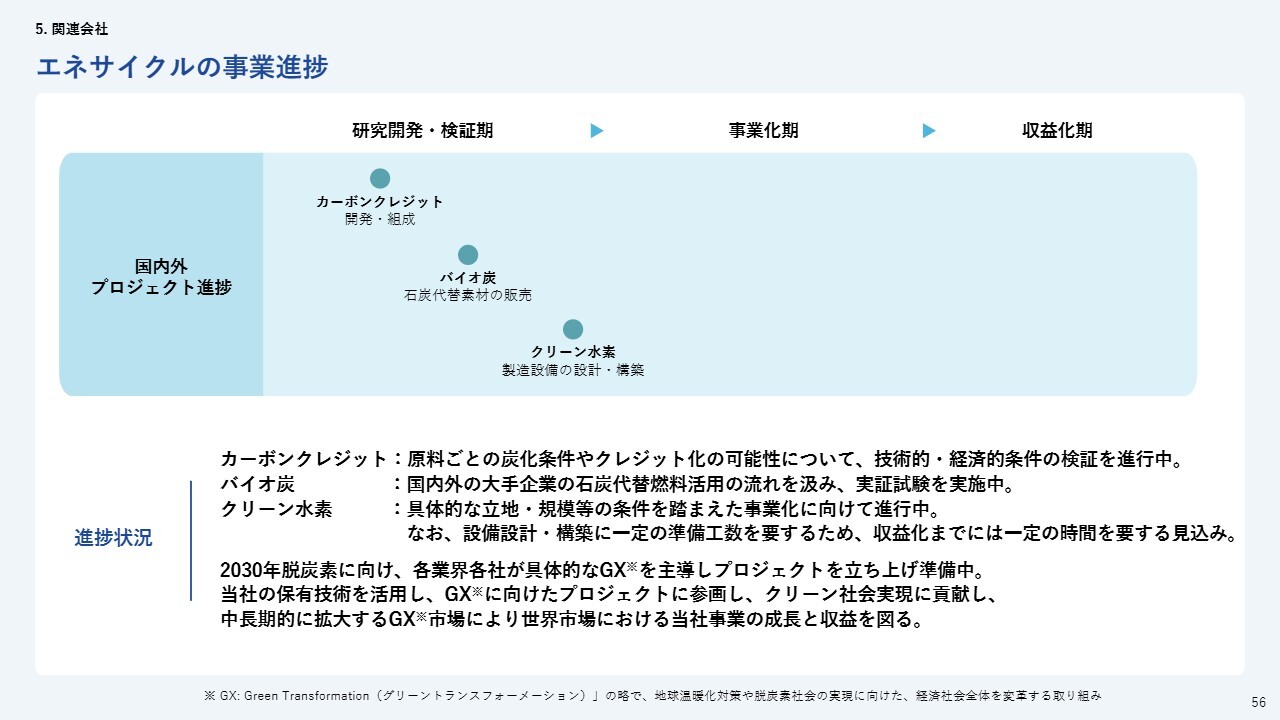

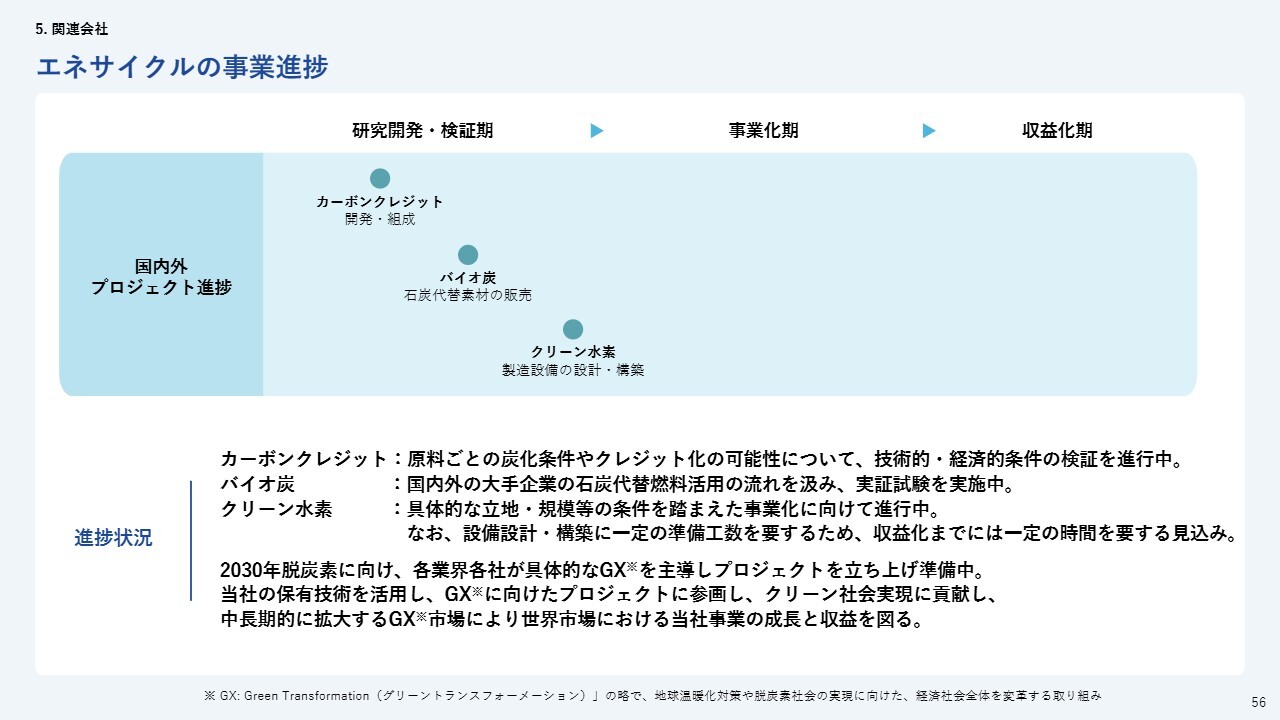

エネサイクルの事業進捗

坂本:御社は本業以外の事業もお持ちです。自社開発の炭化ガス技術の話をもう少し深くうかがいます。エネサイクルの事業においては、設備投資などで大きな投資が必要だと思っています。

社会への貢献という側面はありますが、本業を上回るような利益率があるなどのスケールが出るかたちでなければ、事業者として取り組むことは難しいと個人的には思っています。このあたりの状況と、将来のイメージがあれば教えてください。

岡本:エネサイクルの事業については、残念ながらマイナスインパクトが非常に大きく、反省すべき点もあります。ただ、今後、将来的にどのように見ているのかを、少しご説明したいと思います。

環境関連、エネルギー関連は本業と直接的な関係はないものの、カーボンクレジットなど、いろいろな部分でシナジーを見出していけると考えています。

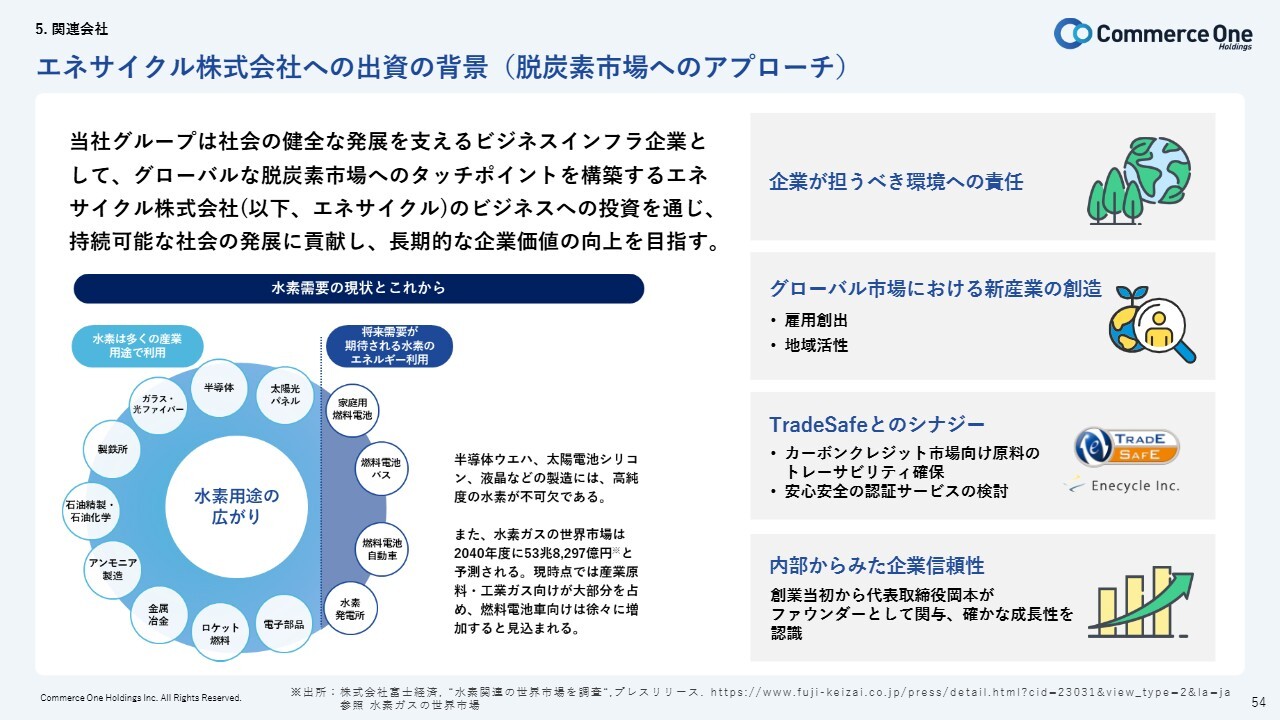

エネサイクル株式会社への出資の背景(脱炭素市場へのアプローチ)

岡本:そもそも環境エネルギー、脱炭素がいわれて久しいですが、2023年にGX推進法、「脱炭素成長型経済構造への円滑な移行の推進に関する法律」といいますが、これが制定されました。脱炭素に向けての取り組みを、国が後押しする法案ができてきたということです。

2024年5月には水素社会推進法という、低炭素な水素を提供する取り組みも始まっています。また、「気候変動温暖化に関する国際間パネル(IPCC)」という政府間パネルや、「パリ協定」という言葉を聞いたことがあるかと思います。

このように、いろいろな脱炭素の取り組みが世界で進行しています。すなわち、将来のビジネスチャンスも大きいと理解しています。

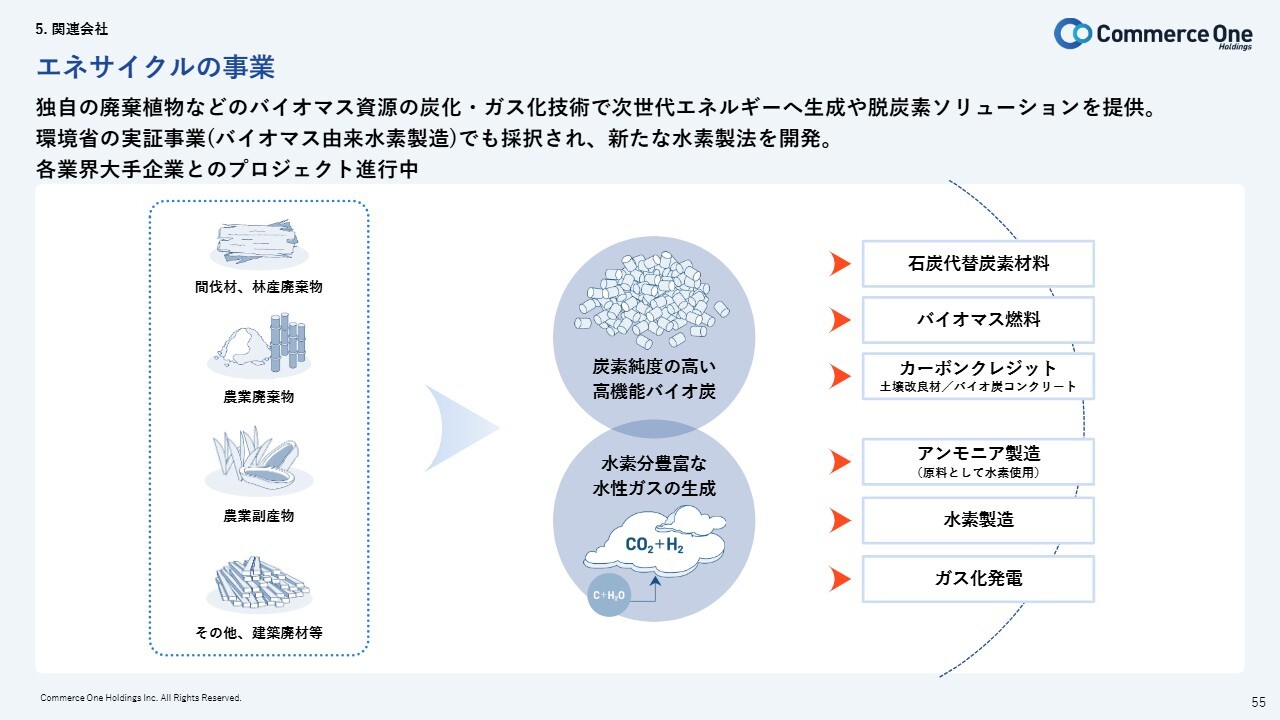

エネサイクルの事業

岡本:エネサイクルの強み、特長をスライドにまとめています。事業を一言でご説明すると、世界にある有機性の廃棄物をエネルギーに転換する事業といえます。

わたしたちは5つの特許技術を開発・取得しておりますが、中でも炭化炉が最もコアな技術です。炭化炉は、廃棄される有機物から、93パーセントから94パーセントほどの炭素純度を持つ高密度のバイオ炭を作ることができます。これは高速で行われ、かつ、すべて自燃です。最初のみ外部のエネルギー源を使いますが、あとは自燃を利用して作っていけます。外部電源を使わないことが大きな特長であり、強みです。

このように炭化炉をベースに、そこから生成される石炭の代替燃料、バイオマス燃料、先ほど出たカーボンクレジットは金融的な話になりますが、アンモニアや水素、ガス化発電といった発電技術を長らく研究開発しており、現在は一定のプロダクツが完成してきている状況です。

中でも、先ほど「わたしたちとも接点がある」とお伝えしたカーボンクレジットについては、脱炭素できない部分に対して権利をお金で売買する、つまりクレジットを買って穴埋めする市場ができてきていることはご存知かと思います。

現在、カーボンクレジットのクレジット組成といわれている、炭素を削減するベースとなっているものが、わたしたちが作るバイオ炭(バイオチャー)です。これを農地に固定化、長期にわたり炭素を地上に固定化することにより、カーボンオフセット、いわゆるニュートラルにしていくことが基本発想です。バイオ炭がカーボンクレジットの取引の主流となっており、8割から9割くらいを占めます。

組成されたクレジットを、欧米を含めGAFAMといわれる、マイクロソフトやAmazonをはじめとする米国の主要なIT企業5社とそれに関連する運輸業界が購入して市場が成り立ち、成長してきています。

今後、特に2030年に向けて市場が急速に拡大していくと予想されています。一定の目標に向けて各業界をリードする企業が、このような脱炭素のプロジェクトを積極的に進めています。

その中で、エネサイクルの技術を有効活用していただくことで、社会の脱炭素に向けた取り組みをしっかりとサポートし、共に成長し脱炭素につなげ、クリーンな社会の実現を目指しています。わたしたちの社会をきれいに残し後世につなげるための一助になるべく、エネサイクルの事業を推進しています。

エネサイクルの事業進捗

岡本:具体的なプロジェクトの進捗です。2030年に向けてさまざまな企業が取り組んでいます。当然、同時スタートではなく、現在も含め2026年、2027年頃からいろいろなプロジェクトが走り始めます。いろいろなケーススタディがあり、今後もいろいろなプロジェクトが進んでいく流れになっています。

バイオ炭の生成はカーボンクレジット発行に影響します。また、バイオ炭の需要として最も大きいのが、石炭の代わりとなる代替燃料の市場です。

石炭はまさに地下から掘ってきたもので、CO2を地上にわざわざ出しているわけです。バイオ炭は、地上にある有機性のゴミから石炭と同等の成分、エネルギー化できる代替燃料として提供できるようになります。バイオ炭が成分として石炭の代わりに使えることは、すでに検証されてきています。石炭の代わりにゴミからバイオ炭を作り提供する流れが、今後のエネサイクルの大きな柱の1つになっていくと考えています。

国内にとどまらない世界に向けた市場性があること、エネサイクルのオリジナルの技術を使っていること、社会が脱炭素のソリューションを求めていることにより、成長していけると考えています。

また、2024年に制定された水素社会推進法に基づいて、一定のクリーンな水素を作っていくことを、政府も後押ししています。エネサイクルはその実現のために、いろいろな検討をしている状況です。

このようなものについて、将来的な事業の柱としてある程度の売上・利益を期待しているところです。今回は評価損として出しましたが、将来はより大きな利益が返ってくると考えています。当社グループとしては、エネサイクルの成長を取り込みながら、わたしたち自身がしっかりと社会的な使命を果たせる企業になっていきたいと考えています。

質疑応答:東証グロース市場の新しい上場維持基準について

坂本:東証グロース市場の上場基準について、「『時価総額100億円未満は上場廃止』という件について、どのように考えていますか?」というご質問です。

岡本:ストレートには答えられない難しい質問です。

坂本:そうですね。最近のトピックとして、名古屋証券取引所は東京証券取引所よりも基準が緩いため、そちらに上場する会社が増えていると聞きます。それも1つの選択肢ではあると思います。

おそらくメッセージとしては、「株主さまが売買できなくなるのはまずいですよ」という結論になると思いますが、それまでのプロセスをお話しできる範囲でおうかがいできればと思っています。

岡本:市場が活性化する点と、市場の取り組みという意味では、個人的には非常に評価できると考えています。一定のルール・基準が示されたことで、今後はわたしたちにも大きな影響があると思っています。

したがって、より一層スピードアップした経営として、いろいろなものにチャレンジしながら、事業価値・企業価値を高めていく取り組みを、積極的に進めていきたいと考えています。

当然ながら、オーガニックで成長する部分と、それだけでは足りない部分も出てくると思っています。足りない部分については、先ほど清水からもお伝えしたように、種をまいてきたいろいろな新規事業が、今後は投資回収フェーズに入ってきます。加えて、M&Aなども積極的に行いながら、売上・収益をしっかりと取っていきます。

2030年に向けて積極的に対応をスピードアップしていく意味で、時価総額100億円という上場維持基準は非常に大きな影響があると思っています。

とはいえ、足元をマクロ的に見ると、トランプ氏の影響はエネルギー・環境に及ぶと思っています。関税などが個人消費を含めた市場にどのように影響するのか、アメリカに物が入らない分、安い物が中国から日本に入ってくるのではないか、事業会社にどのように影響があるのかなど、わたしたち規模の会社でもなかなか読めない状況になっています。

そのあたりも含め、少なくともわたしたちは経営のスピードアップをしていかなければならないとことがはっきりとしています。昨年中期経営計画を策定していますが、そちらも適宜フィットするように見直す必要性も考えています。

質疑応答:株主優待について

坂本:「御社は株主優待をご検討されていますか?」というご質問です。

岡本:株主優待については、わたしたちも検討はしています。しかし、どのようなかたちで行うかについては、わたしたちが良いと思えるものはまだありません。

坂本:BtoBのお仕事は難しい部分がありますよね。

岡本:おっしゃるとおりです。しかし当然ながら、業績を伸ばして株主のみなさまにお応えしていくことがわたしたちのミッションです。事業成長することでリターンをお返ししていきます。

配当は出していますので、プラスアルファで株主のみなさまへの貢献なり、役に立つようなことも、選択肢の1つとして検討していきたいと思っています。

質疑応答:人材の獲得について

坂本:「人材の獲得は、やはりお困りでしょうか?」というご質問です。

御社は新卒採用が多いのか、中途採用が多いのかも含め、人材の確保方法はどのようになっていますか? テックの会社は非常に数が多いため、何か特長的な採用をされていたり、あるいは、大変なことをお聞かせいただければと思います。

岡本:一部の子会社で新卒採用はしているものの、主力の「futureshop」では即戦力として中途採用のみとしています。昨今、やはりエンジニアの方は非常に採用しにくいというか、全般的に人手不足ではあります。

わたしたちとしても、今まで以上にしっかりと、専門的なパートナーに入っていただくなどして知見を高めながら、積極的に採用していきたいと考えています。

一方で、新規事業を担えるような人材というのも、出資のようなかたちで、個人プラスアルファで経営している会社をエクイティなどのいろいろなアライアンスで、わたしたちはお金や信用を補完し、その方はしっかりと事業に集中できるといった枠組みが考えられます。

これからの時代、そのようなエッジの立った方を取り込んで、一緒に成長していくことができればとも考えています。当社グループにない知見は、小さなM&Aのようなかたちで外部の方にも入っていただき、一緒に成長していければと考えています。

当日に寄せられたその他の質問と回答

当日に寄せられた質問について、時間の関係で取り上げることができなかったものを、後日企業に回答いただきましたのでご紹介します。

<質問1>

質問:「futureshop」について、同じようなサービスは存在するのでしょうか? 御社のみが行っているものでしょうか?

回答:ECサイトの構築プラットフォームとしては、当社以外にもいくつか同類のサービスはあります。その中で、当社グループが他社サービスと違う強みとして、最も謳っているのは、カスタマーサクセスです。

当社グループは、サービスを選んでいただいたEC事業者さまと伴走し、お客さまのEC売上と収益を上げるために、サイト構築の支援のみならず、サイト運営そのものから、集客まで支援させていただきます。実際、当社のサービスを2年以上継続的に利用しているお客様は、売上対前年同期で27.1パーセントの成長をされています。

<質問2>

質問:EC担当者育成ラーニングカリキュラムは有料なのでしょうか? システムを使用している企業に無償提供しているのでしょうか? どのような講座があるか教えてください。

回答:無料のものと有料のものを両方提供しています。

無料の「futureshop ACADEMY(フューチャーショップアカデミー)」は、プラットフォーム上にある数々の成功事例を交えて、自社ECでの売上アップのポイントや「futureshop」の活用方法を提供いたします。一方で、有料のものは「EC実践会」というサービスを展開しています。ここでは、ワークショップ形式や個別でのコンサルティングといった一歩進んだサポートによって、EC担当者さまのスキルを高め、売上向上に直結する実践的支援を行っています。

<質問3>

質問:小規模のECショップ向けに、レベニューシェア型のプランなどないのでしょうか?

回答:レベニューシェア型のプランはありません。売上流通額に比例して得られる収益としてお客さまが負担するものはありませんが、決済業者との連携により決済額に応じたキャッシュバック収入は一定程度得ています。

<質問4>

質問:「commerce creator(コマースクリエイター)」は、「ノーコード」ではなく「ローコード」ということですが、システム専門の社員がいて専門的なスキルがないとサイト構築は難しいでしょうか?

回答:どちらもソースコードの記述を最小限に抑える開発手法ですが、ご理解の通り、ローコードは必要に応じてソースコードを記述する必要があるため、ノーコードよりも難易度は多少上がります。ただ、そのぶん自由度の高い設定が可能です。「futureshop」が提供する「commerce creator」はこの難易度を極限まで簡易化させ、システム専門のエンジニアの方ではなくても一定程度の学習で問題無く開発することが出来ます。

また、ご不明点があればカスタマーサクセスに電話などでお問い合わせいただくことで、解決まで伴走してサポートいたします。サイト構築でサービス提供を終わらせることなく、日々のEC運営のサポートに力を入れております。

<質問5>

質問:中小企業向けEC支援というターゲットは競合も多いと思いますが、他社との差別化要因はどこにあると考えていますか?

回答:ノンカスタマイズでありながら高度なデザイン自由度を実現するテクノロジーと拡張性、そしてお客さまの成長に伴走するカスタマーサクセス体制を強みに、当社ならではの付加価値を提供しています。

当社グループのバリューチェーンは、カスタマーサクセスを源泉としたノウハウ蓄積の連鎖です。これにより、お客さまのGMV・LTV・ARPUの最大化を可能にさせ、同時に当社の売上・収益性の向上も実現していきます。

また、実店舗とオンラインを融合したシームレスな顧客体験を可能にさせるOMO施策や、マルチチャネル分析、さらにそれをもとにしたコンサルティング支援、海外市場を見据えたマーケティング支援など、他社に先駆ける最先端の技術と戦略が、わたしたちの競争優位であると考えます。

<質問6>

質問:「futureshop」などSaaS型プラットフォームの成長戦略について、今後3〜5年の展望を教えてください。

回答:SaaS型プラットフォームは、フルスクラッチ型やパッケージ型と比較して、開発スピードや拡張性、基幹システムとの連携において優位性を持ち、新規参入の小規模事業者から大規模EC企業に至るまで導入が進んでいます。また、導入企業1社あたりの売上高も2027年にかけて拡大傾向にあるとの調査結果が示されており、その背景には、エンジニア不足を補う形での非技術層へのリーチ強化や、決済・物流などの周辺機能との横断的な連携が容易であることが挙げられます。

このような時流のなかでさらに差別化を図っていくためには、業界の潮流を先取りするアプローチでお客さまの成長に深く貢献し「成果を生むソリューション」へと進化していく必要があると考えます。

<質問7>

質問:配当性向を30パーセントにした背景を教えてください。

回答:当社はSaaS型システムの提供を主力事業としており、継続的なサービス改善や開発体制の強化に向けた投資が、今後の成長に不可欠です。

一方で、現時点で当社の既存事業は一定の収益安定性を確保しており、堅実な財務基盤を維持しています。このような状況を踏まえ、内部留保による将来への成長投資(新規事業開発・プロダクト強化など)を継続しながらも、株主のみなさまへの安定的な還元も重視すべきと考えました。

これらを総合的に勘案し、成長投資と株主還元のバランスを適切に保てる水準として、配当性向を30パーセントに設定しています。

この銘柄の最新ニュース

コマースワンのニュース一覧- フューチャーショップ、デジタルコンテンツプラットフォーム「storeeel」との連携開始 2026/01/22

- フューチャーショップ、EC 事業者向け CRM・メールマーケティング基盤「future Scenario Cast」を 2026 年 4 月に提供開始 2026/01/21

- 自己株式の取得状況に関するお知らせ 2026/01/07

- コマース One ホールディングス、メディアプラットフォーム note にて「IR noteマガジン」参画 2025/12/15

- フューチャーショップ、Google アナリティクス 4 データと売上データを自動連携する分析ツール「DF Analisis for futureshop」との連携を開始 2025/12/04

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

コマースOneホールディングスの取引履歴を振り返りませんか?

コマースOneホールディングスの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。